亿欧汽车8月1日消息,今天,中国汽车流通协会召开月度形势分析会。会上,协会领导回顾了2018年1-6月汽车流通总数据,以及对下半年市场情况的预测。但总体来说,经销商认为今年汽车流通市场并不乐观。

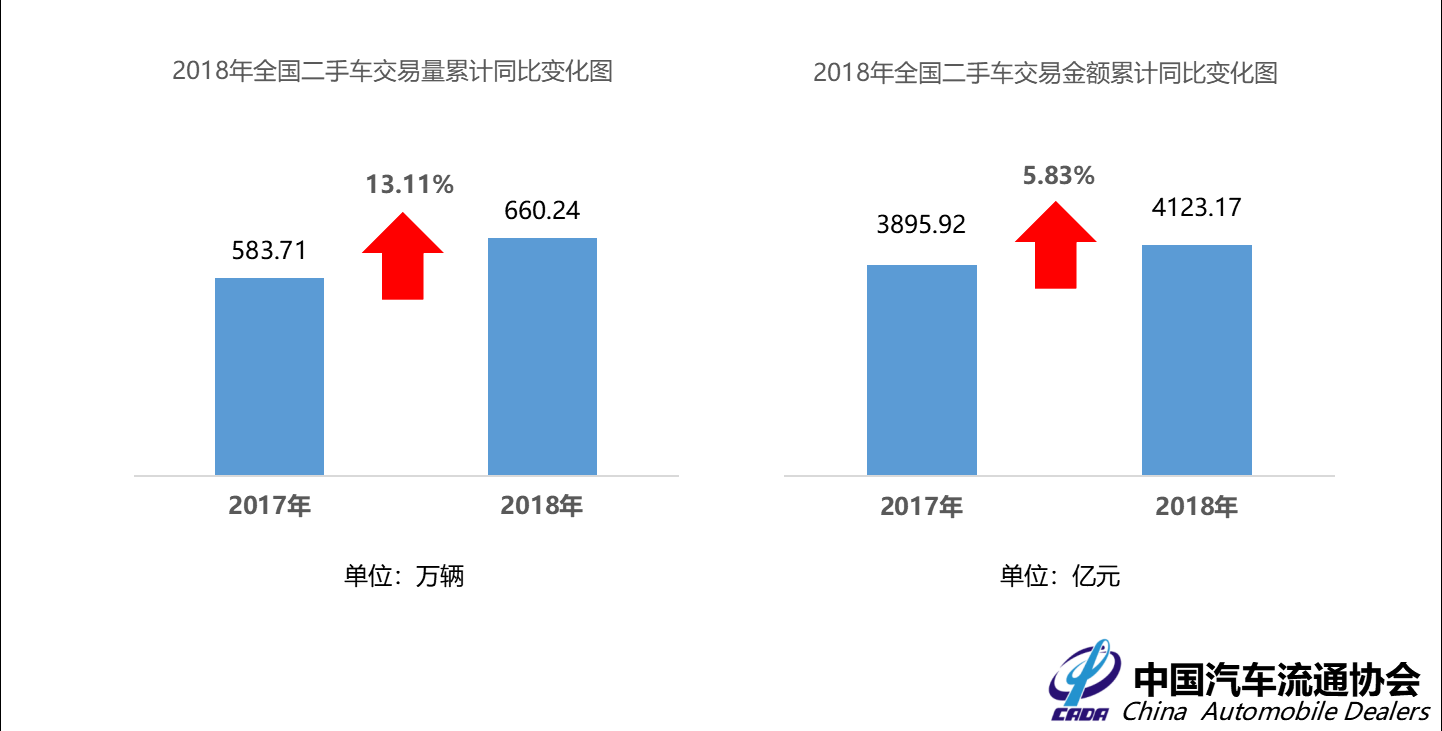

根据协会统计,2018年1-6月,全国二手车累积交易660.24万辆,累计同比增长13.11%。累计交易金额4123.17亿元,同比增长5.83%。

(2018年上半年全国二手车交易量、交易金额累计同比变化图)

全国二手车“限迁”解除的推进,导致上半年交易车龄上升、车价降低、跨区域流通占比提高

值得注意的是,上半年的交易额增长速度不及交易量增速,但在2017年之前,交易额增长率高于交易量。对于这个现象,流通协会副秘书长罗磊解释道,“这由于我们国家限迁的取消,使得二手车流通通道打开了。过去流通是一些比较高精尖的车,国四以下的车基本上不流通的。通道打通以后,高龄车进入大流通里面,所以整个价值增长低于交易量增长。”

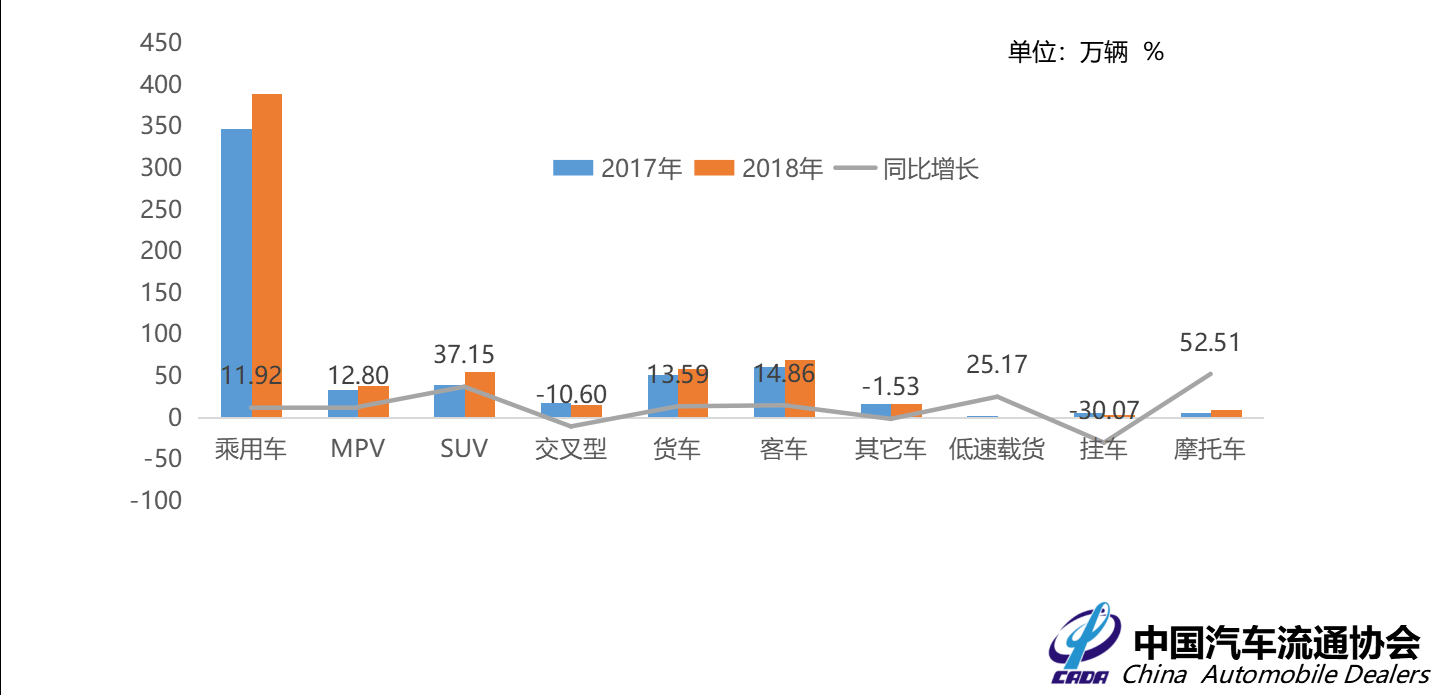

在车型方面,乘用车共交易389.52万辆,同比增长11.92%。其中增长比较快的明星车型,一是MPV,共交易38.64万辆,增长12.8%,二是SUV,增长37.15%,共交易55.27万辆。虽然上半年SUV在新车端增长率出现了一个下滑,但是二手车跟新车有一个滞后的关系,下半年SUV二手车有可能出现销量的下滑。

(2018年1-6月各细分车型交易情况)

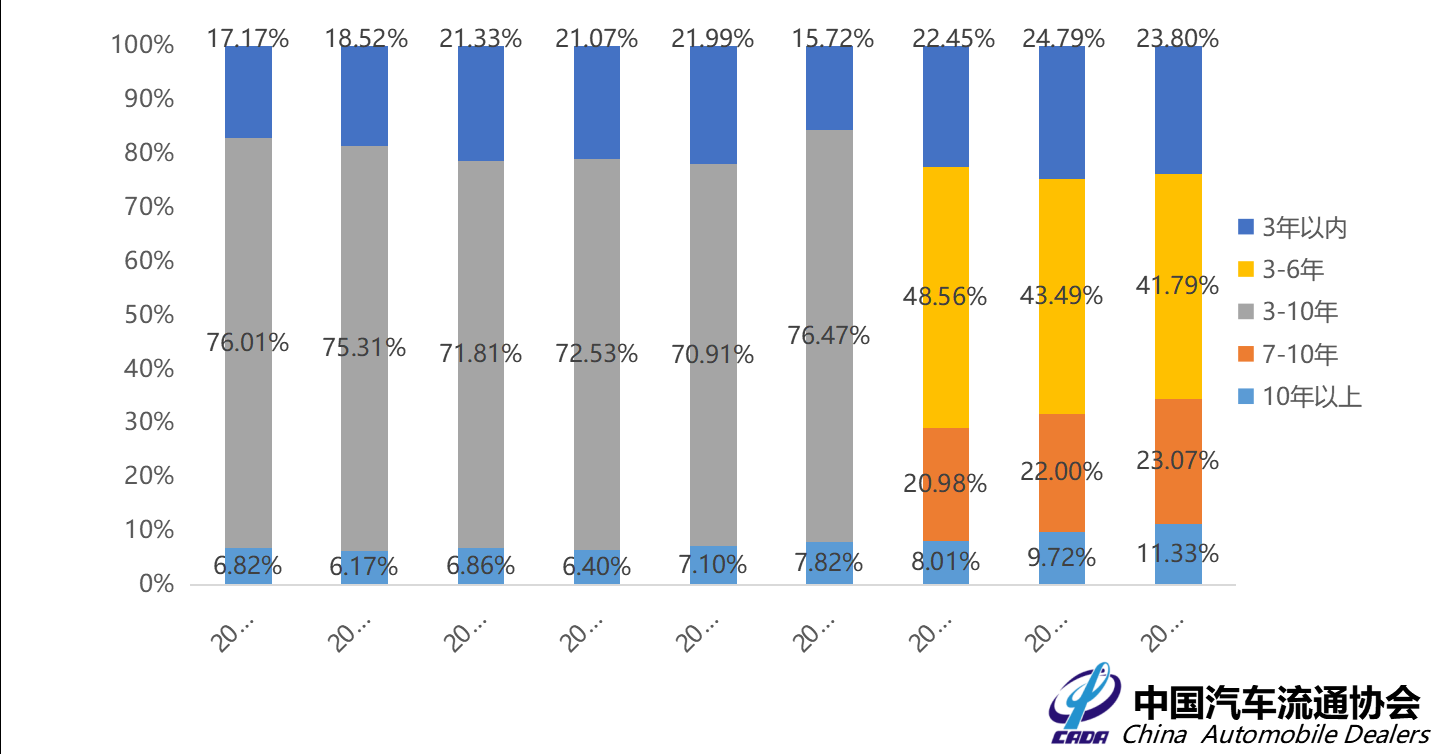

从交易车辆年限上看,今年上半年二手车市场出现了车龄区间上移的情况。3年以下的乘用车占比是23.8%,低于2017年接近25%的占比。3-6年车龄占比41.79%,低了将近两个百分点。7-10年的车占比达到23%,比去年同期提高一个百分点,10年以上的车增长11.33%,比2017年也提高了1.5个百分点。

(2018年1-6月车龄区间上移)

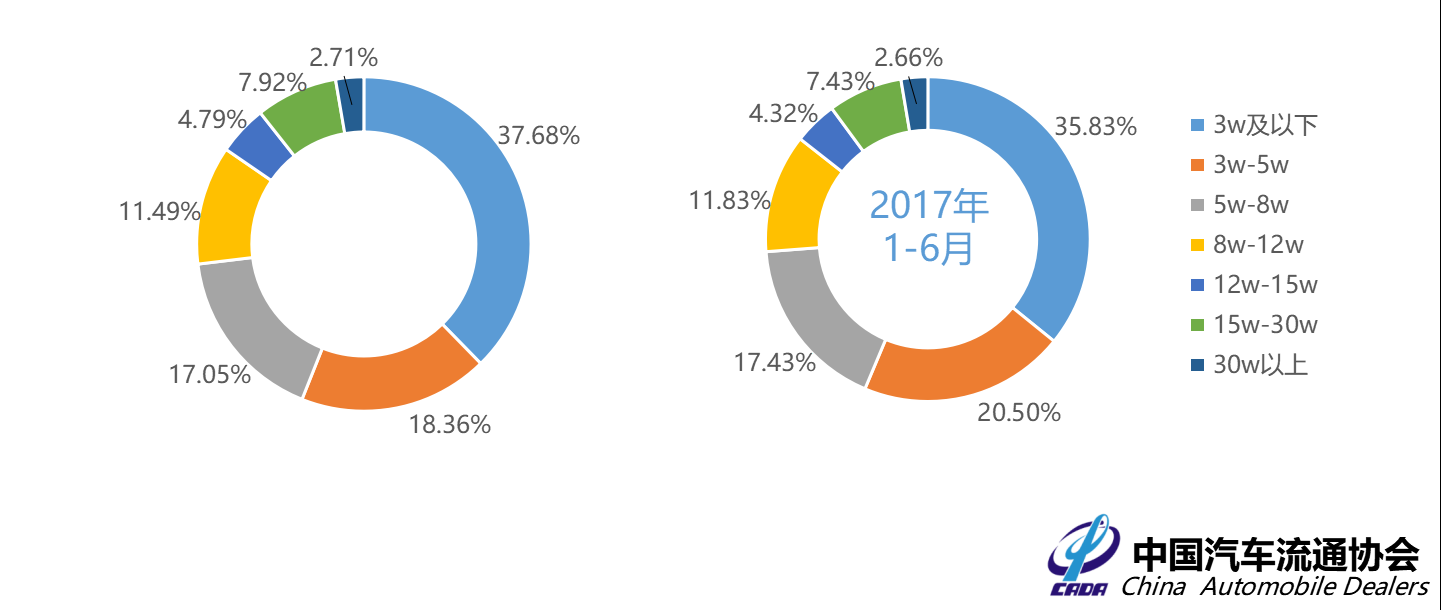

在交易价格方面,上半年二手车交易3万元以下的车占比达到了37.68%,比去年同期提高了将近2个百分点。3-5万元的车下降了2个百分点。5-8万元下降了0.38%。应该说这种低价值车比例的增长使得整个二手车市场的总的价格出现了下降。

(2018年1-6月价格区间分布对比)

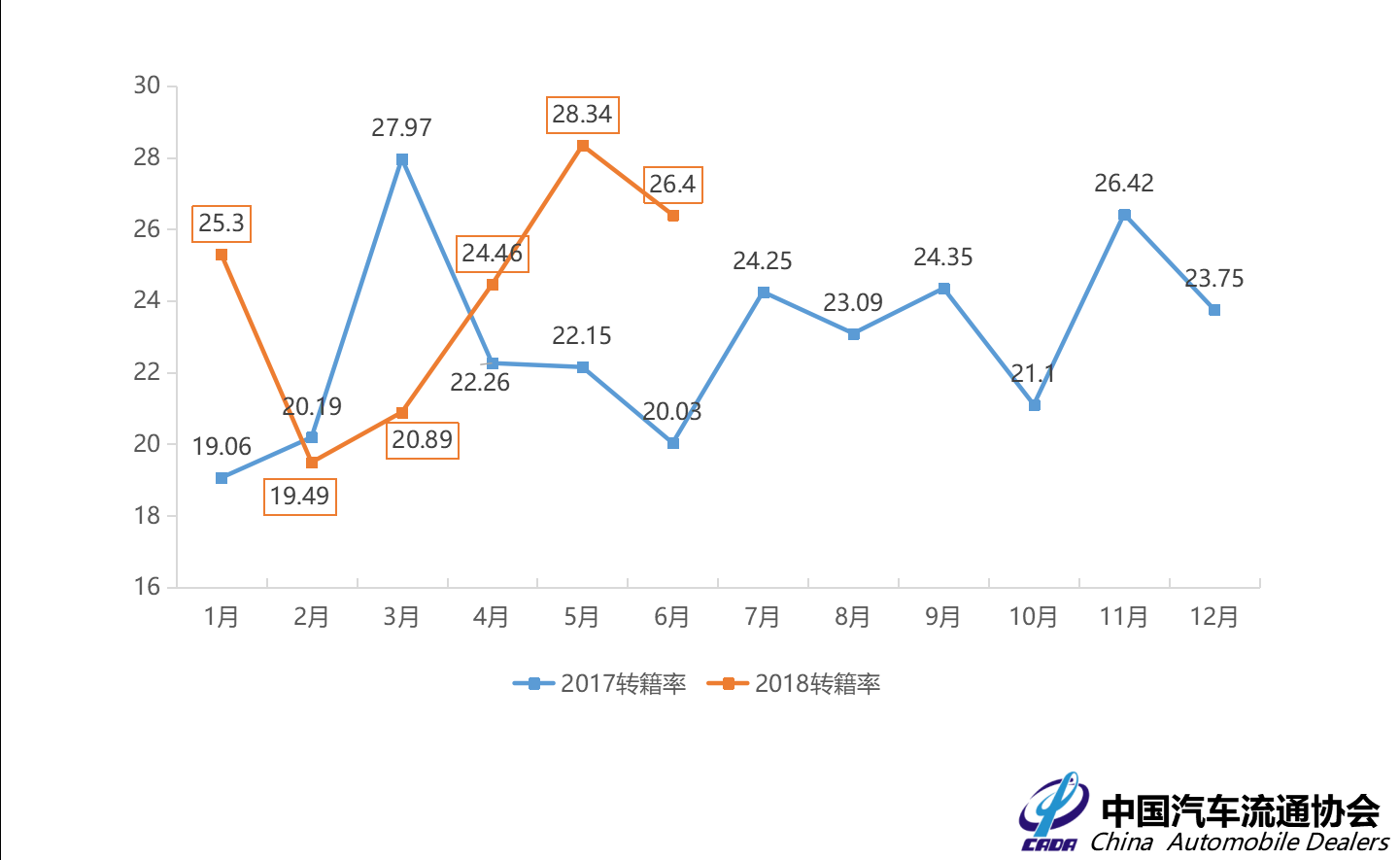

由于全国解除限迁政策的推进,今年跨区域流通出现了非常明显的增长。根据协会数据显示,2017年跨区域流通达车辆占比达到近十年最高点,今年上半年,在去年的基础上又提升了一大半,跨区域流通达到24.38%,相当于近四分之一的二手车实现了跨区域流通。

(2017、2018年跨地区流通比较)

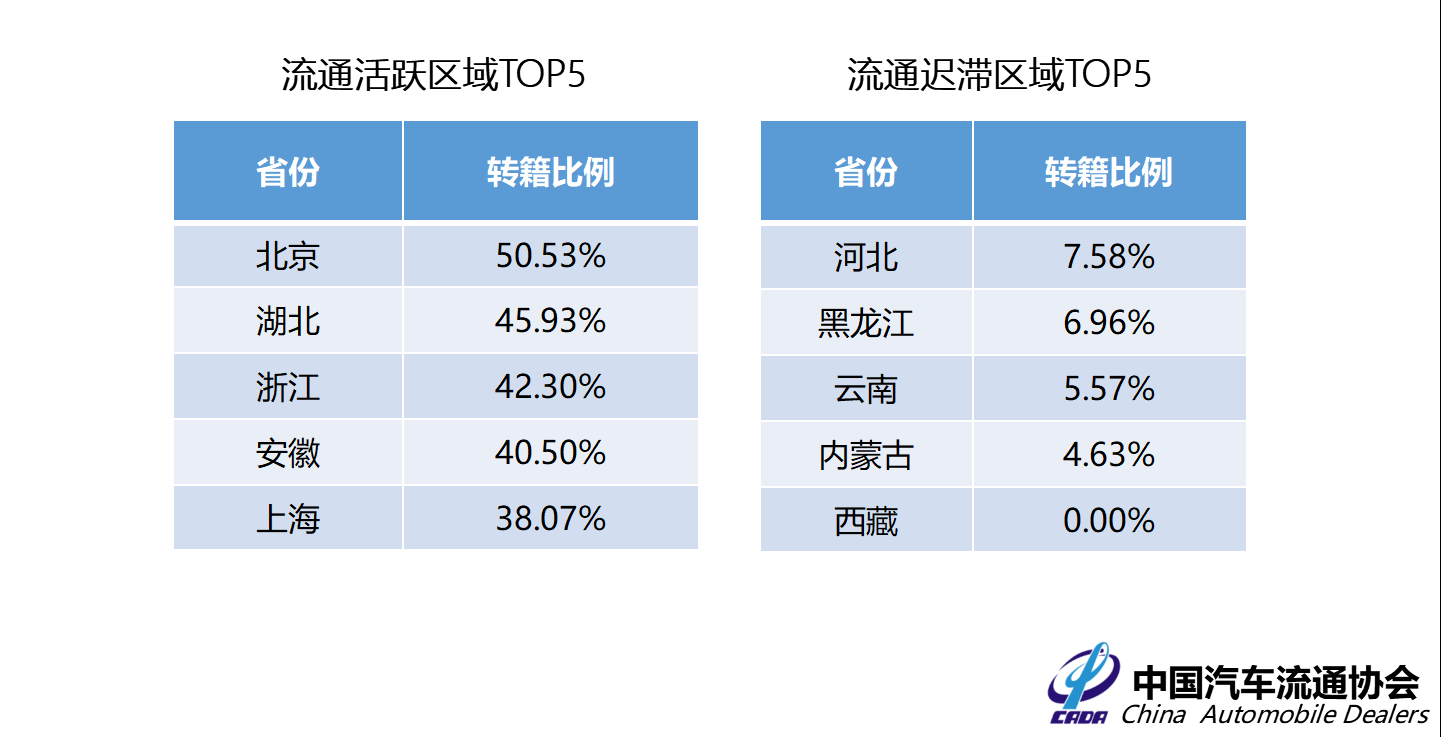

跨区域流通比较活跃的省份中,今年6月排在第一的是北京,北京6月份有50.53%的车流向了外地,第二位是湖北达到46%,第三位是浙江42%,第四位是安徽,第五位的是上海。流通性比较差的几个地区是河北、黑龙江、云南、内蒙古、西藏。

(2018年6月省市转籍情况)

再看6月份转入转出区域的情况,其中北京转出地第一目标是内蒙古,第二是辽宁,第三是山东,第四是山西,第五是吉林。转出省份排名第二的湖北,第一大转出地是河南,第二是安徽,第三是广西。从浙江转出的车大部分流向山东,第二是安徽,第三是江西。安徽二手车流向最多的省仍是山东,第二是辽宁,第三是江西。上海第一转出地是山东,第二是安徽,第三是河南。可见,今年山东二手车交易量有大幅度增长的可能性。

关税下调信号,是导致6月份二手车市场惨淡,经销商7月出现清库存现象

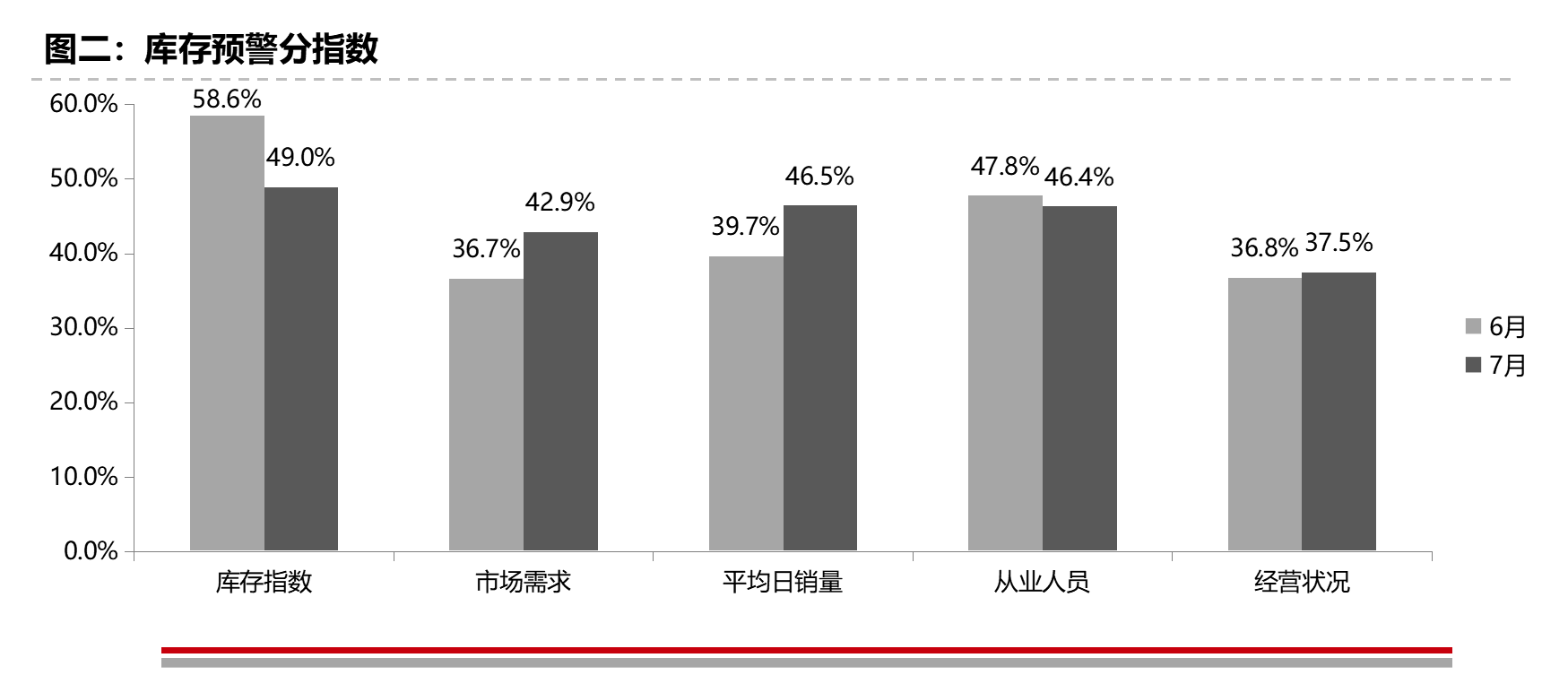

7月份,库存预警指数53.9%,仍然是在荣枯线之上。进入2018年以来,库存预警指数一直是在荣枯线之上。5月、6月预警指数也是一直往上走的趋势,但是7月份稍有回落。

(库存指数分指数)

汽车经销商库存预警指数是通过汽车经销商的购销存调查,计算各品牌汽车库存状况和行业综合库存系数,反映汽车经销商的汽车品牌当前的库存深度,引导厂家合理安排生产,降低经营风险。

7月,高端豪华及进口品牌受关税影响积累的部分观望需求释放,提升了高端豪华及进口品牌的销量;上月受中高考影响的需求在本月释放;由于经销商对下半年市场预期普遍较为谨慎,因此加大促销力度,降价销售,以价换量;受到“去杠杆”等金融监管影响,经销商对于保证流动资金的健康认识度比较强,也加剧了经销商清库存的行为。以上因素致使7月数据好于预期,但市场并未真正回暖。

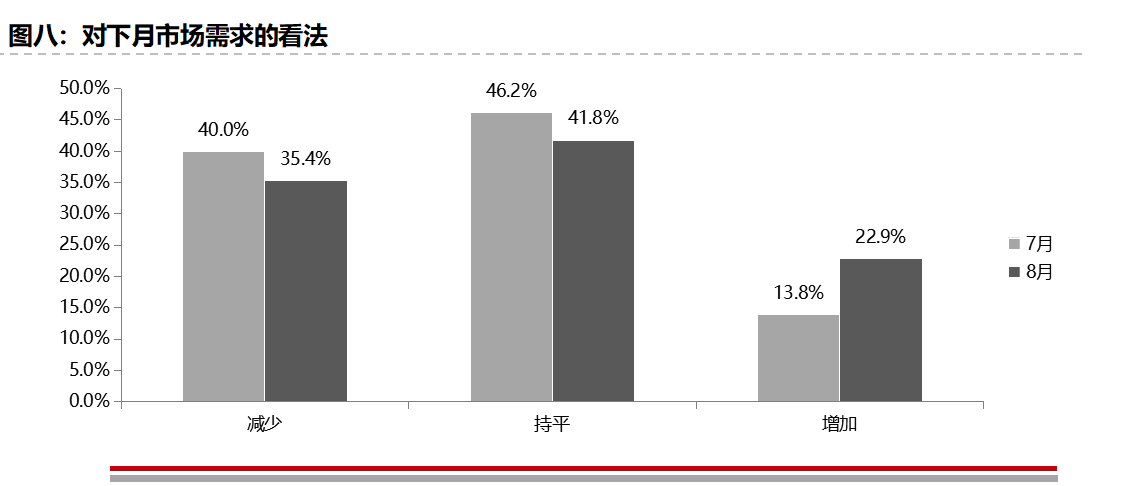

8月,新生入学等因素会刺激需求。但销量同比预计仍是负增长。

(经销商对下月市场需求的看法)

中国汽车流通协会副秘书长郎学红分析,尽管看到库存预警指数是回落的,但是经销商还需要谨慎预期下半年的市场,协会认为从整个汽车产业周期发展的大周期来说,面临着下调的压力,而且这种下调的压力,可能会持续两三年,甚至更长的时间。刚好会跟复杂的外部环境、整个经济调整、中美的贸易摩擦不利因素叠加在一起,我们认为全年负增长概率是非常大的。而且上半年累计的终端销售量其实并没有达到正增长,尽管乘联会的数据说累计3个点的增长,但是上了牌的很多车是通过融资租赁的方式最后交到消费者手里,这些尽管是上牌数据,但是没有交付给消费者的数量还有很多。汽车流通协会提示经销商,下半年谨慎投资,特别是严控库存,保证自己的现金流。

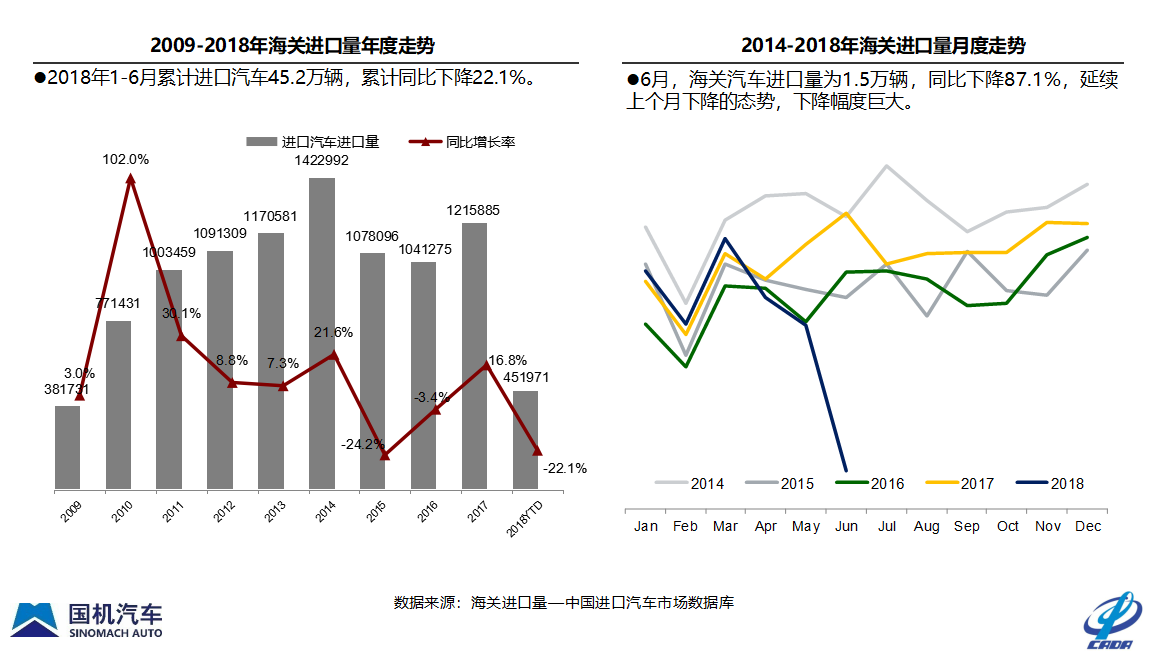

受政策影响,上半年进口车市场波动较大,同比下滑22.1%

受到关税调整的影响,整个海关进口量来看,今年上半年进口45.2万辆,同比下滑22.1%。6月份报关只有1.5万辆,同比下降87.1%,这是历史上从未出现过的高降幅。新关税制度从7月1号正式实施,促使一些主机厂的平行进口车贸易商集中在7月1号到6号报关,即又带来一个巨大的波动。

(海关进口量走势)

终端销售也出现类似的局面,从4月10号在海南博鳌论坛上宣布降关税,终端消费者就开始进入观望期,上半年经销商家交付的数据是同比下滑9.8%。

从结构来看,进口车市场6月份下降了80%多,整个乘用车下降22%,轿车10%,SUV下降将近30%,MPV下降42%,整个进口车市场受到的冲击还是非常大的。

7月份经销商、二手车经理人信心指数下降,整个汽车流通市场情况并不乐观

据协会统计,2018年下半年,经销商的信心指数是8.45分,与上半年相比下降0.22分。郎学红表示,0.22分的下降幅度已经比较大了。

统计结果显示,所有的车系经销商经营信心都有所下降,日系品牌下降幅度最小,信心指数居于首位。韩系品牌的信心指数是在2018年上半年短暂回升之后又一次回落,又到8分以下,经销商在盈利潜力、商务政策、厂商管理很多方面都表现明显不足。

品牌级别方面都出现小幅下降,主流合资品牌依然是在豪华车品牌、自主品牌当中处于领先地位。在任何市场有大的变动的时候,自主品牌的确是首当其冲,受到最严重的影响,所以它的下调幅度也是最高的。

在自主品牌中,红旗和吉利经销商信心指数比较高,其中吉利是由于市场销量高,红旗虽然没有大量的量产,但从情怀、运营商给经销商传递的信心是向好。相比之下奇瑞和江淮汽车这两个品牌的经销商信心显得不足。

再开二手车市场,2018年1月-7月,整体二手车经理人指数的调查数据都是在50%以下,都在荣枯线之下,这表明二手车经销商对市场的信心是不太足的。相比于6月份,7月的二手车总需求量、线上线下集客量、销量都是下降状态。二手车库存量相比6月明显呈现增加的趋势。

受到7月份新车市场降价的大环境的影响,二手车价格也在持续走低。

但在8月,也许会苦尽甘来。调查显示,经销商预计2018年8月份二手车市场会有好转,主要是由于季节性因素,以及新车市场的活跃度,带动二手车市场出现相对好转。二手车经理人的信心指数在8月份达到了53.5%,处于荣枯线之上。

总体来看,上半年因多个政策实施,汽车流通市场出现波动。新车进口车市场因关税调整出现短期销量暴跌,但在税率调整完成后,相信进口车市场下半年会逐渐向好发展。二手车市场因全国限迁政策的进一步落实,车源流通性增强,销量持续走高。但受到金融“去杠杆”等政策影响,经销商库存融资可能会出现困难情况,因其又需要确保安全健康的现金流,所以下半年二手车商有可能将压缩利润空间,持续促销走量。