来源:汽车金融风控专家

核心提示:《中国汽车互联网金融发展报告2017》。根据报告显示,经过20多年的发展,中国2016年汽车金融渗透率为38%,远低于欧美发达国家平均超过80%的渗透率,再考虑到汽车制造商和经销商的金融需求,报告认为中国汽车金融蕴藏广阔的市场空间。

1.20多年,汽车金融发展一波三折

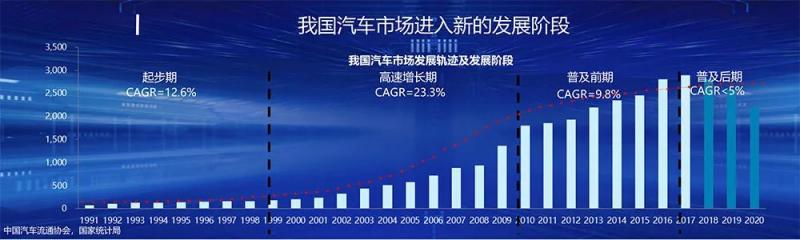

中国汽车金融的发展起始于国内汽车产业开始启动的20世纪90年代初,虽然到目前仅有20多年的发展历程,但也受汽车产业布局和信贷政策调整等诸多方面的影响,经历了从诞生到爆发式发展,再到后期的剧烈震动,直至最终趋于稳步发展的阶段。

1993年北方兵工汽贸提出分期付款购车的概念;1995年,金融机构开始直接参与汽车消费信贷业务,并暴露了一些比较严重的问题,一度被央行叫停。

1998年9月,央行出台《汽车消费贷款管理办法》,随后又下发《关于开展个人消费信贷的指导意见》;汽车消费信贷规模从1999年的29亿元暴涨至2003年的逾2000亿元。

2003年7月至2004年7月,车价不断降低,金融机构出现大量车贷坏账;车贷险赔付率居高不下,2004年3月保监会叫停车贷险;汽车金融行业进入阶段性低谷。

2004年8月,中国第一家汽车金融公司--上海通用汽车金融有限责任公司成立,标志着中国汽车金融业开始向由汽车金融公司主导的专业化时期转换;2004年10月,银监会出台《汽车贷款管理办法》,取代《汽车消费贷款管理办法》,进一步规范了汽车消费信贷业务。

2004年以后,中国汽车消费信贷开始向专业化、规模化方向发展。而前期汽车金融业务的重要参与者--商业银行,也并没有就此归于沉寂,他们一方面通过彼时开始萌芽的信用卡分期业务在消费信贷领域同汽车金融公司开展竞争,另一方面,则依托商业银行在汽车生产厂家扩大产能之际,纷纷切入各大汽车集团新建生产基地的项目融资,并沿着产业链条逐步开展对汽车经销商的预付款融资和库存车融资,将信贷的投放上移到生产制造环节和批发环节,海量的资金涌入和信贷支持也间接推动了中国汽车行业维持至今的十年发展黄金期。

2.38%的渗透率,未来更有作为

根据中国汽车工业协会的数据,2016年我国汽车市场呈现产销两旺的态势,产销总量再创历史新高,扭转了2015年汽车市场颓势。2016年我国汽车产销分别完成2811.9万辆和2802.8万辆,同比分别增长14.5和13.7%,较2015年增速分别上涨11.2和9个百分点。

其中,乘用车销量增长14.9%,商用车销量增长5.8%,新能源汽车增速达53%。

2014年我国汽车金融市场整体规模超过7000亿元,根据中国银行业协会汽车金融专业委员会的估计,2015年这一数字达到8000-9000亿元之间,市场规模增速每年超过20%。综合车市和汽车金融市场的发展趋势,2016年汽车金融市场规模应该超过1万亿元。

2014年汽车金融渗透率超过20%,2015年达到约35%,2016年汽车金融渗透率粗略估计为38%。考虑到发达汽车金融市场超过50%以上的汽车金融渗透率,我国汽车金融市场发展空间仍有较大空间。

随着竞争加剧和新车利润下降,经销商逐渐将盈利中心转向汽车后市场业务。随着汽车消费意识的普及,汽车消费者对于二手车贷款、融资租赁、汽车相关衍生产品的融资需求也日益增长。

从政策层面来看,汽车金融相关制度逐渐突破,未来将有更大作为。在终端零售客户方面,常规贷款产品短板开始显现。首先,随着客户对汽车金融业务体验要求的不断提高,贷款申请效率及便捷程度已成为利率之外另一重要考量因素。

其次,由于保险、汽车装潢等均为购车成本重要组成部分,传统贷款往往却只针对车辆本身提供融资的方式也开始无法满足市场需求。另外,原有法规针对二手车贷款50%首付比例的要求,也降低了汽车金融对于二手车贷款客户的吸引力,并在一定程度上影响了二手车市场加快车市流通作用的充分发挥。

上述情况在2016年已经有所改变。2016年3月末,中国人民银行与银监会联合下发了《中国人民银行银监会关于加大对新消费领域金融支持的指导意见》,允许汽车金融公司在向消费者提供购车贷款(或融资租赁)的同时,根据消费者意愿提供附属于所购车辆的附加产品的融资,同时也放宽新能源车与二手车首付比例至15%和30%。

从市场参与主体来看,市场竞争更加激烈,传统汽车金融市场主体正面临严峻挑战。一方面,我国汽车金融市场仍由商业银行、汽车金融公司和汽车厂商财务公司占主导地位。

但随着融资租赁公司、汽车租赁公司、消费金融公司、互联网金融公司等机构的广泛介入,加之小贷、担保、典当、第三方支付等越来越多地充当贷款中介,传统的汽车金融市场主体正面临着严峻挑战。

另一方面,汽车集团、经销商和汽车消费客户的融资选择也发生了较为明显的变化。如经销商大集团向国际市场融资、汽车主机厂向市场融资、个体经销商向民间融资、汽车消费贷款客户则通过P2P平台融资,融资方式的改变也促使市场竞争越发激烈。

六方参与,谁将更胜一筹?

目前,我国汽车金融行业的市场参与者主要由商业银行、汽车金融公司、融资租赁公司、汽车经营性租赁公司、互联网金融公司等主体构成。

商业银行依托于其雄厚的资金实力,几乎涉足了汽车行业全产业链的金融服务领域。但由于汽车金融业务较传统企业金融业务来讲比较零散,因此并未吸引国有大型银行过多介入,在此领域涉足较多的是以平安银行、中信银行、民生银行和浙商银行为代表的股份制商业银行。

同时,值得注意的是,绝大部分汽车金融公司也受制于资本金规模的限制,通过向商业银行进行同业拆借最终对消费者提供信贷支持。

汽车金融公司现阶段的主要业务包括经销商库存融资和消费信贷,汽车金融公司提供融资支持的对象主要是该品牌授权经销商,能够在一定程度上缓解经销商的资金压力,但能够提供的资金总额度有限。

汽车融资租赁业务早于上世纪80年代就已进入中国,但受政策环境影响,初期并未得到快速发展。伴随2007年至今中国融资租赁行业的高速发展,以及2008年开放汽车金融公司开展汽车融资租赁业务,汽车融资租赁业务逐渐步入正轨,至2011年随着各路资本的进入,汽车租赁行业开始蓬勃发展。

经营性租赁又称服务租赁、管理租赁或操作性租赁,是指出租人将自己经营的租赁资产进行反复出租给不同承租人使用,由承租人支付租金,直至资产报废或淘汰为止的一种租赁方式。

自1989年第一家汽车租赁公司在北京成立以来,我国汽车租赁业逐步发展起来。经历近30年的发展,中国的汽车租赁业取得了长足发展。

汽车保险领域,自2000年以后,车险业务量占财险业务的比例一直维持在60%以上。车险保费收入占财险保费收入的比例一直维持在60%以上。 从2015年开始,经历了车险费率改革、互联网渠道发力,互联网企业介入车险市场,众多巨头陆续加入这一战场,京东推出京东金融,腾讯、阿里、平安三家合资推出众安保险。众安保险、泰康在线、安心保险、易安保险4家险企陆续被授予互联网保险牌照。

汽车互联网金融是指通过互联网拓展的汽车金融服务,内核与传统汽车金融相同,主要形态包括企业融资、个人信贷、按揭贷款、融资租赁、汽车后市场金融服务等。互联网+汽车行业的融合,已经从最初的汽车门户、汽车社区,发展到车联网、汽车电商(二手车交易平台)、汽车金融平台等相对高级的阶段。

2013年以后,随着中国互联网金融的爆发式增长,汽车金融的互联网演变加速,以阿里、百度、京东等互联网巨头为代表的互联网企业,包含P2P平台和众筹平台在内的互联网金融平台,汽车电商,互联网汽车金融服务平台等,纷纷试水汽车金融,汽车互联网金融迎来风口。

纵览全球市场,差距仍需填补

纵观全球汽车市场,汽车金融的平均渗透率超过50%,欧美等发达国家汽车金融渗透率甚至接近90%。数据显示,2015年,美国新车贷款渗透率约为86%,这一数字在德国和英国分别为75%和90%。国内38%的新车贷款渗透率与之相比,相差甚远。

从汽车金融市场参与主体来看,国内以商业银行为主,国外则以汽车金融公司为主。商业银行在国内汽车金融市场占比6成,而美国这一数据仅为35%,在德国汽车金融公司市场份额占比65%。

在北美成熟市场,融资租赁也是最为主要的汽车金融方式之一。截止2015年底,汽车融资租赁在北美成熟市场渗透率超过50%,而国内这一数字仅为2%。

从汽车金融市场参与主体来看,国内以商业银行为主,国外则以汽车金融公司为主。商业银行在国内汽车金融市场占比6成,而美国这一数据仅为35%,在德国汽车金融公司市场份额占比65%。

结合以上发展情况,报告认为,接下来中国的汽车互联网金融的市场空间潜力巨大,将会有更多互联网巨头进入,行业将进入深水区。互联网+汽车后市场金融有望起飞,互联网将促进二手车金融发展,大数据助力汽车互联网金融匹配个性化的金融体验,汽车电商提供金融服务成为新方向,P2P车贷规模将继续扩张,行业竞争将更加激烈。