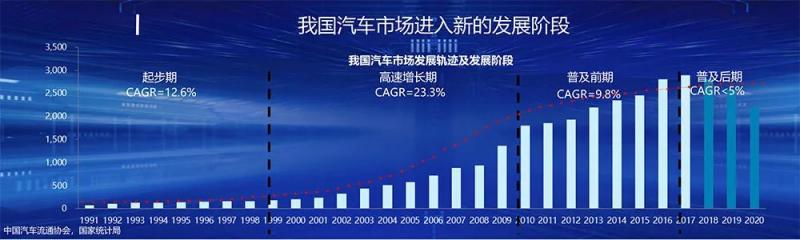

资金压力、潜在风险以及新客群减少等多方因素叠加之下,汽车金融行业面对的挑战也日渐加大。

根据瑞福德汽车金融有限公司(以下简称“瑞福德汽车金融”)近期发起的“欣荣2021年第一期个人汽车抵押贷款资产支持证券”相关说明书,2020年瑞福德的净资产周转率、净资产收益率均呈现下降趋势。透镜公司研究创始人况玉清认为,这两个数据下降说明企业运营能力在下降。

值得一提的是,在天眼查公布的瑞福德汽车金融的一些判决文书中,《中国经营报》记者看到瑞福德汽车金融在车抵贷业务中,如遇客户逾期会选择自行收车。而车咖院创始人兼CEO黄成伟认为,在车抵贷业务中,汽车金融公司没有权利收车。

瑞福德汽车金融方面对记者表示,自2019年起,公司已经采取和谈收车模式。

资产周转率、收益率下降 一位瑞福德汽车金融前代理商向记者透露,近两年,瑞福德汽车金融业务的主要增长点在于商用车汽车金融。

2020年,瑞福德汽车金融实现营业收入13.86亿元,同比下降2.2%,为近5年来首次下降;利息净收入为10.51亿元,同比下降4.8%。总体来看,在瑞福德营收规模于2016年首次接近10亿元之后,2017年~2020年营收分别为11.8亿元、13.21亿元、14.17亿元、13.86亿元,一直在10亿元区间徘徊,并未出现明显跃升。

此外,瑞福德汽车金融的贷款及垫款规模增速总体放缓,2019年同比增长5.7%至159.69亿元,2020年同比增长2.4%至163.51亿元,相较于2017年、2018年动辄10%~20%的增速有所放缓。

尽管瑞福德汽车金融2020年实现净利润3.33亿元,同比增长4.1%,在2018年、2019年连续两年下降之后实现了反弹,但是与2017年的历史高位3.86亿元仍有一定差距。

对此,瑞福德汽车金融方面表示,2019年起,公司通过对宏观环境的研判、结合经营发展战略,主动调整经营策略由高速发展转型向高质量发展,故公司近年来业务规模较为稳定,营收规模增幅也较为稳定。同时受新冠疫情因素影响,消费者购买力下降,公司2020年上半年放款量低于预期,导致生息资产的分布周期发生改变,客观上对营收规模有一定影响。

值得注意的是,瑞福德2020年净资产周转率为53.4%,净资产收益率为12.8%,均呈现出明显下降趋势。2016年~2019年,瑞福德汽车金融资产周转率分别为78.8%、76.9%、68.9%、62.4%,净收益率分别为24.2%、25.2%、19.9%、14.1%。

瑞福德汽车金融表示,受宏观经济结构调整和疫情因素双重影响,特别是在疫情期间公司实施了一系列举措与终端消费者共渡难关,为客户提供了延期还款和费用减免支持等政策。此外,市场竞争的加剧也一定程度上对上述指标产生影响。

利率、不良率高于同业

值得注意的是,瑞福德汽车金融的利率高于同业。

根据说明书,瑞福德汽车金融此次发行个人汽车抵押贷款资产支持证券入池基础资产加权平均贷款利率为10.81%,而其2020年8月和11月发行的两期个人汽车抵押贷款资产支持证券平均贷款利率均超过10%。

而根据近期其他汽车金融公司发行的个人汽车抵押贷款资产支持证券,东风日产汽车金融加权平均贷款利率为2.99%、北京现代汽车金融加权平均贷款利率为2.5%、福特汽车金融加权平均贷款利率为2.12%、吉致汽车金融加权平均贷款利率为2.71%、丰田汽车金融加权平均贷款利率为7.27%、宝马汽车金融加权平均贷款利率为5.79%。

一位知情人士透露,瑞福德汽车金融贷款利率相对较高是因为与其他几家汽车金融公司业务模式不同。做自有品牌业务主机厂会给予一些贴息,相对来说利率较低。而瑞福德汽车金融旗下自有品牌业务占比较少,因此贴息产品占比也较少。多品牌业务的公司获客成本较高,主要是因为要付给代理商一部分费用。

据一位业内人士透露,相较于汽车金融公司,融资租赁公司的产品灵活性更高,而汽车金融公司对客户的选择更为严格。

一位瑞福德汽车金融代理商对此表示,瑞福德汽车金融在一些细分市场和车型上的审批通过率不高。

由于瑞福德开通全品牌乘用车贷款业务,和许多经销商开展合作,经销商资质和道德水平不同,导致其在合作过程中出现纠纷。天眼查信息显示,在2020年9月的一起诉讼中,瑞福德汽车金融通过代理商北京富平盛华汽车销售有限公司通州分公司向客户下款后,该代理商以某第三方携款潜逃为由始终无法交车。瑞福德汽车金融在选择合作代理商的标准是什么?

对此,瑞福德汽车金融表示,在与经销商合作过程中,公司有着明确而严格的相应准入资质要求。对经销商实行全生命周期的管理,包含不限于准入管理、合作过程管理和退出管理,不同管理阶段均有管理制度和管理流程作为支撑。在与经销商的合作过程中,通过设置多维度的风险控制指标,动态监测和管理合作风险,保证消费者的合法权益。

此外,在天眼查显示的多起诉讼中,瑞福德汽车金融的车抵贷业务在客户出现逾期的情况下进行了自行收车。

黄成伟指出,车辆被非法扣押或拖走的,车辆所有权人可以通过诉讼的方式要求贷款公司返还车辆,并承担违约或赔偿责任。实际操作中,贷款公司之所以敢强行拖车并擅自转卖,主要是在签订《贷款合同》时,贷款公司往往会约定,如果借款人违约不按时还款的,贷款公司有权可以拖走车辆并自行处理的类似条款。但该条款并没有法律效力,根据《中华人民共和国物权法》规定,抵押权人在债务履行期届满前,不得与抵押人约定债务人不履行到期债务时抵押财产归债权人所有。

瑞福德汽车金融方面表示,公司自2019年起,采取和谈收车模式,即在收车的过程中需与客户达成共识,由客户主动交车并签署交车协议,全程录像且后台进行质检,故不存在暴力催收的风险。在收到车辆后,公司会联系客户沟通赎回,对于不愿意赎回的客户,公司会走法律流程。

值得注意的是,天眼查公布的瑞福德汽车金融的诉讼中,有多起终结执行的案件,原因是未找到可执行资产。“这在一定程度上反映了其风控能力存在一定问题。”上述业内人士表示。

对此,瑞福德汽车金融表示,受疫情因素影响,公司部分客户偿债能力有一定变化,客观上导致了部分客户一定程度上的可执行资产落实困难。