以个人信贷以主,服务于汽车、家电、3C产品等个人消费领域的持牌消费金融公司与汽车金融公司在政策春风频吹之下,实现了跨越式发展,消费信贷市场的稳步增长吸引了大量资本涌入。

今年以来,在消费金融公司频频增资的同时,汽车金融公司在业务扩张、满足资本充足性监管要求等因素的驱动下,也迎来了一波增资潮。据《金融时报》记者统计,目前,已有3家汽车金融公司在今年前5个月陆续完成了新一轮注册资本与股权结构的变更。

增资提速 为业务扩张提供充足资金支持

消费对于拉动经济增长的作用日益彰显,消费金融在刺激拉动内需、驱动产业优化方面的优势也越来越凸显出来。

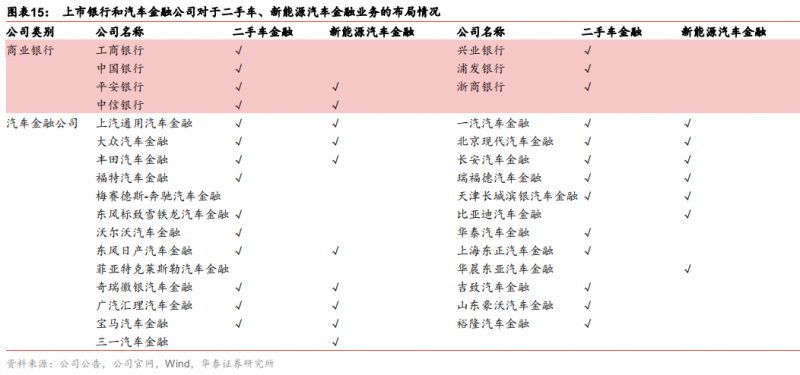

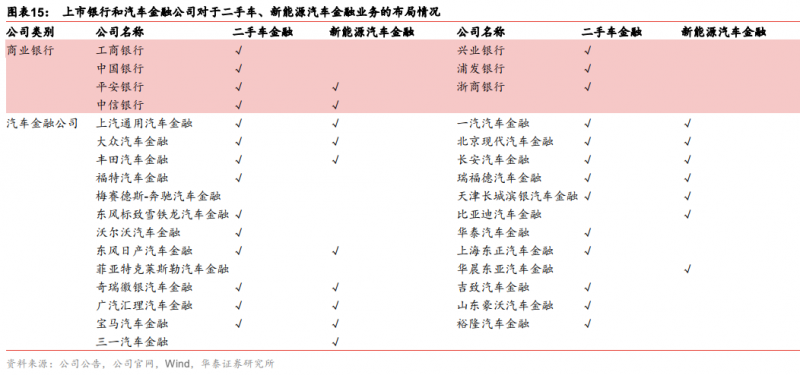

在供给侧结构性改革等发展战略的指引下,汽车产业走向更为深刻的转型与变革阶段,令汽车产业链中的生产、流通、销售、维修等各个环节的资金需求大幅度上升,汽车消费市场也随之快速发展,为汽车金融公司的各类业务,包括库存融资、设备融资、建店融资以及消费信贷、融资租赁、二手车金融带来了巨大的业务量,信贷规模不断攀升。

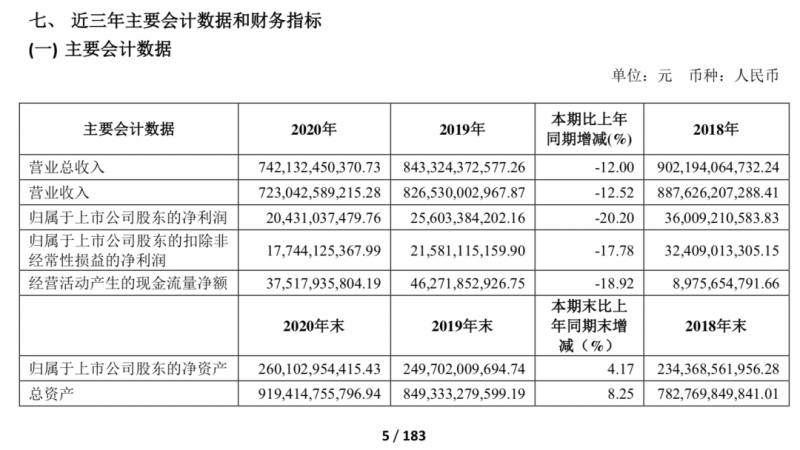

从行业最早成立的上汽通用汽车金融公司近两年披露的经营业绩情况来看,其2017年总资产规模达到了1064.45亿元,较上一年度增长36.88%,较2015年同期增长72.77%。截至2017年年末,其零售汽车抵押贷款业务存量合同笔数已达到150多万笔,当年新增合同就超过了100万笔。

上述提及的在今年已完成增资的3家汽车金融公司分别为长安汽车金融、吉致汽车金融与福特汽车金融。根据中国银保监会官网公开的批复信息显示,此次长安汽车金融的注册资本由25亿元人民币增至47.68亿元人民币,净增22.68亿元。吉致汽车金融的注册资本由9亿元人民币增至20亿元人民币,净增11亿元。福特汽车金融的注册资本由32.6亿元人民币增至37.6亿元人民币,净增5亿元。

值得注意的是,除吉致汽车金融是成立后的首次增资外,长安汽车金融曾于2015年进行过增资重组,注册资本由5亿元增至25亿元。而成立时间较长的“老牌”汽车金融公司福特汽车金融已进行了约7次增资,注册资本从成立之初的5亿元增至37.6亿元。

金融业扩大开放 汽车金融机遇与挑战并存

近期,国务院正式宣布将降低汽车进口关税。进口关税的降低,有助于汽车产业调整结构、加快转型,提升市场竞争力。

从各家汽车金融公司密集增资能够看出,在信贷业务加速扩张之下,公司的资本消耗速度加快,需要补充大量资本以保障服务的有序开展,提升公司资本实力,在竞争中力争实现突围。

当前,金融行业对外开放相关措施持续落地,包括鼓励信托、金融租赁、汽车金融、消费金融等领域引入外资等。

事实上,在25家汽车金融公司中,股东构成多样化,由外资企业全资控股或是参股的汽车金融公司占比达到了六成,行业的对外开放程度已相对较高,从这一角度来看,汽车金融在新一轮的金融改革发展中,已占有了一定的先发优势。

然而,与前几年新成立的汽车金融公司以平均每年两三家的速度增长相比,近两年,不同于互联网汽车金融平台的火热发展,汽车金融公司的扩张速度则明显放缓。

金融领域的进一步开放,让更多外资通过独资或是合资的方式参与到汽车金融市场中来,借助技术手段,通过更加精细化的管理模式,提升全行业数字化、科技化、科学化经营管理水平的同时,越来越多市场主体的加入,也会令市场竞争更加激烈。

不过,从长期来看,外资的进入,有助于为汽车金融市场注入新的发展活力,将国外成熟的汽车金融发展模式、风控管理经验带到国内,发挥资金、技术、管理、人才方面的优势,带动汽车产业优化转型,而市场主体之间的良性竞争,也有利于汽车金融行业整体的服务能力与竞争力的提升。

技术驱动发展 汽车金融智能风控是发展方向

现如今,作为一个具有万亿元规模的行业,汽车金融正处于交替变革之际,不论是对商业银行等传统金融机构,还是网贷平台等新兴机构而言,汽车金融市场已被视为最值得深入挖掘的市场之一,是未来消费金融发展的一大“风口”,因此,吸引了众多金融机构在此布局,特别是在针对尚处于快速发展中的相关科技应用,各类技术机构也跃跃欲试。

目前,在汽车金融领域有两大“痛点”。一方面,多元化的市场竞争加剧令机构不断比拼效率、成本,而便捷高效的标准化、全流程的服务模式尚未形成与普及,综合服务能力还不能与现今的竞争相匹配;另一方面,骗贷行为屡见不鲜,这加大了汽车金融公司或是从事汽车金融服务平台的风险管理压力,在征信数据缺失的情况下,风控成本居高不下。

事实上,汽车金融在重构汽车产业消费模式和业态的同时,高度的互联网化与智能化也对机构的风控能力提出了更高的要求。

为了提高放款效率,精准识别欺诈、资质不足的用户,在日渐成熟的大数据、云计算、人工智能等技术的支撑下,科技服务平台开始尝试搭建并完善服务于汽车金融的智能风控系统,如蚂蚁金服的“蚁盾”。

相较于互联网汽车金融平台,传统的汽车金融公司信贷数据量化,即风险管理智能化的程度还不够。有专家直言,汽车金融公司因其业务主要依托于线下的经销商,风控模式相对传统,在数据量化思维的形成以及智能风控体系的构建上,还有进步与发展的空间。