来源:易观分析(ID:yiguanguoji)

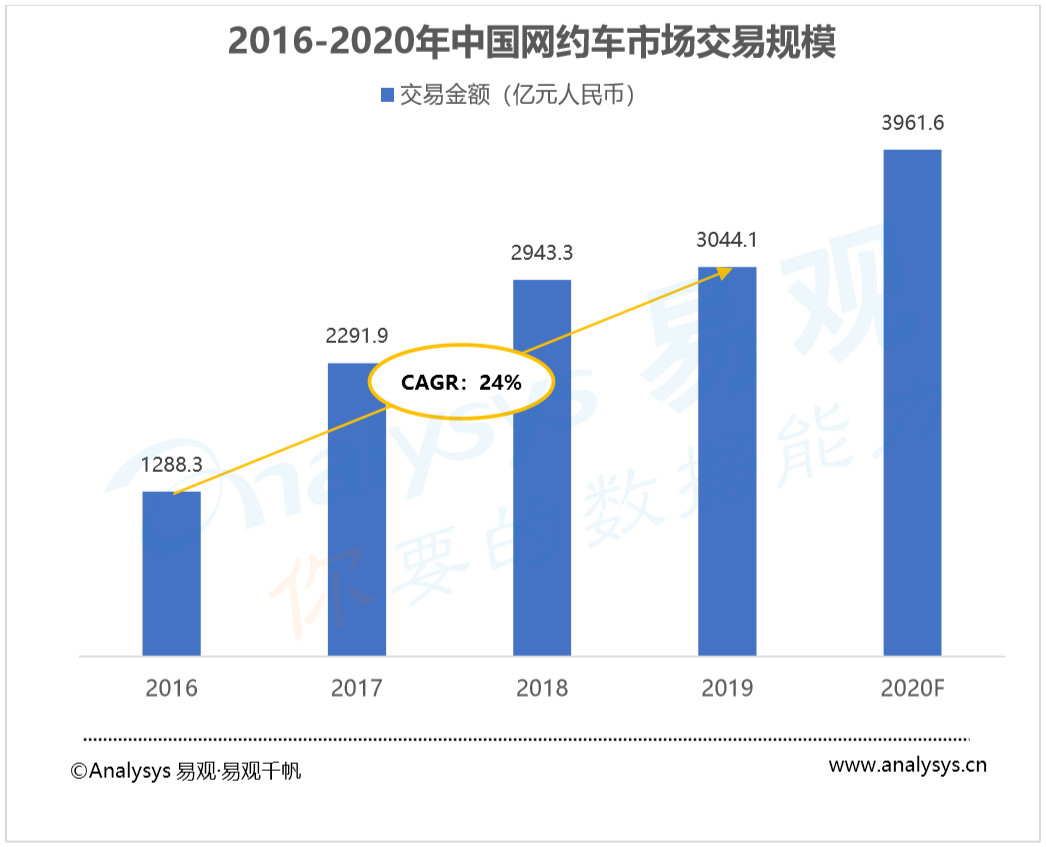

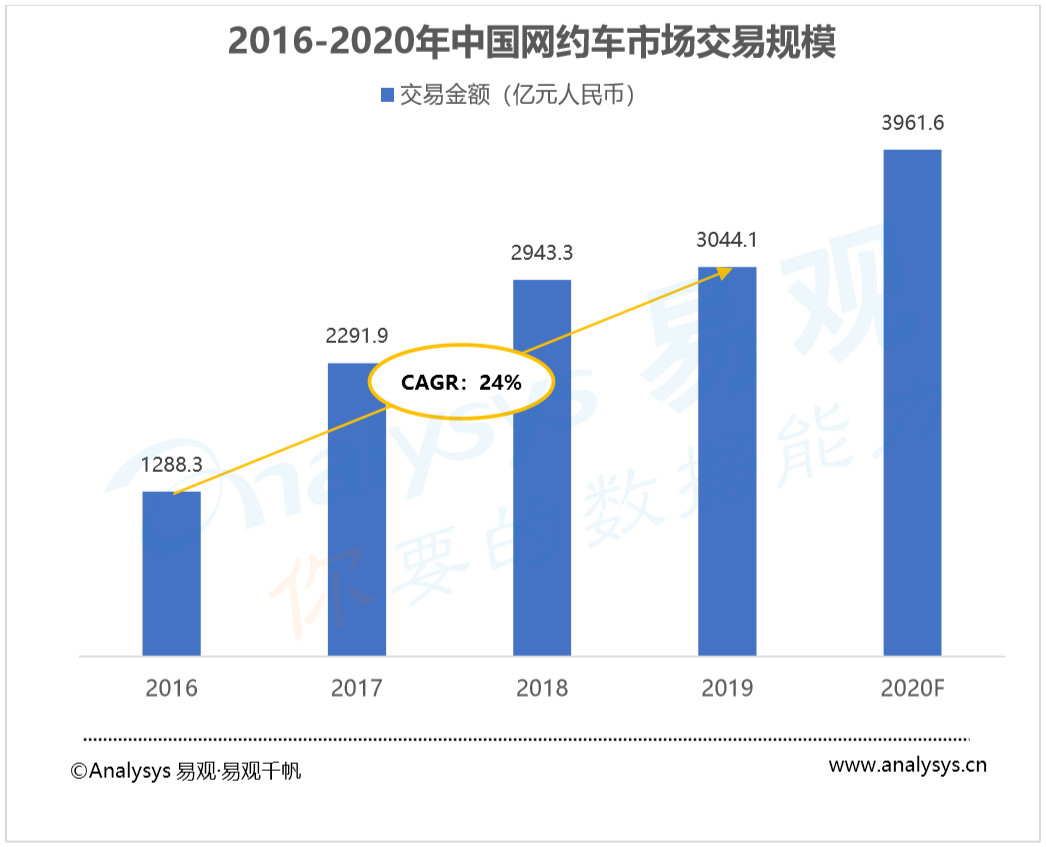

2019年中国网约车市场整体交易金额达3044.1亿元,环比增长3%。受到宏观经济放缓、政策趋严等因素影响,市场交易规模增速放缓,进入规范化调整期。

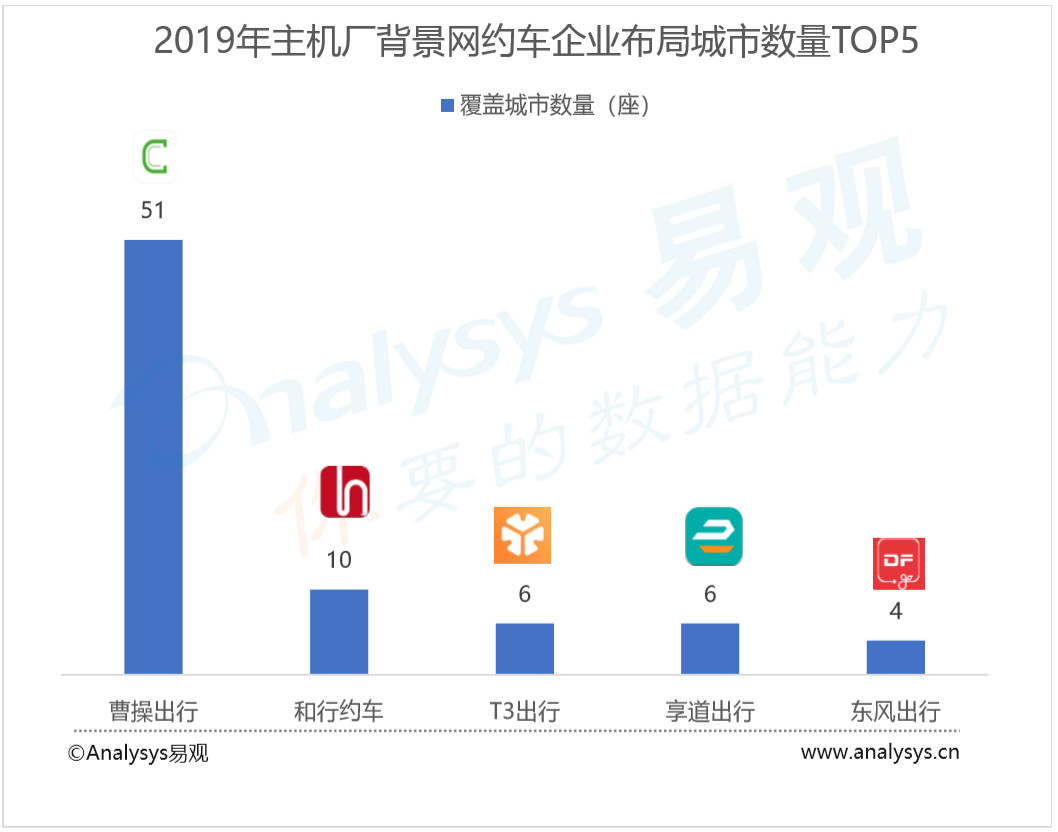

2016-2020年中国网约车市场交易规模

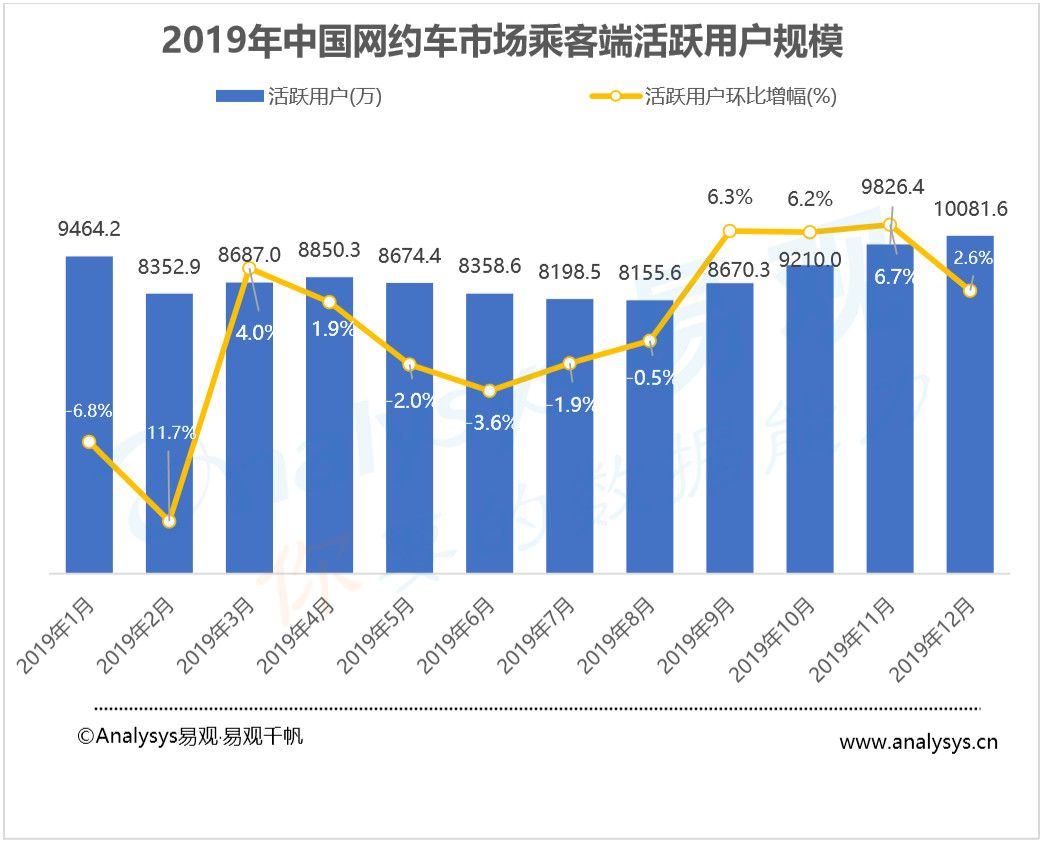

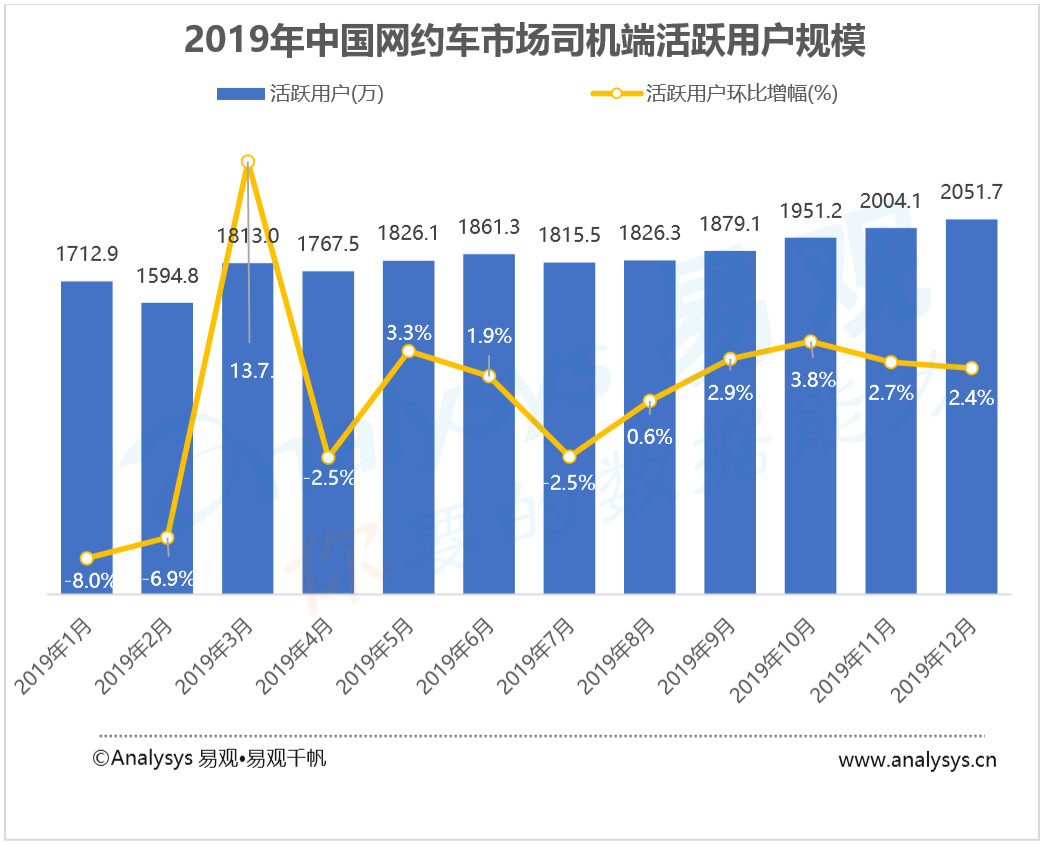

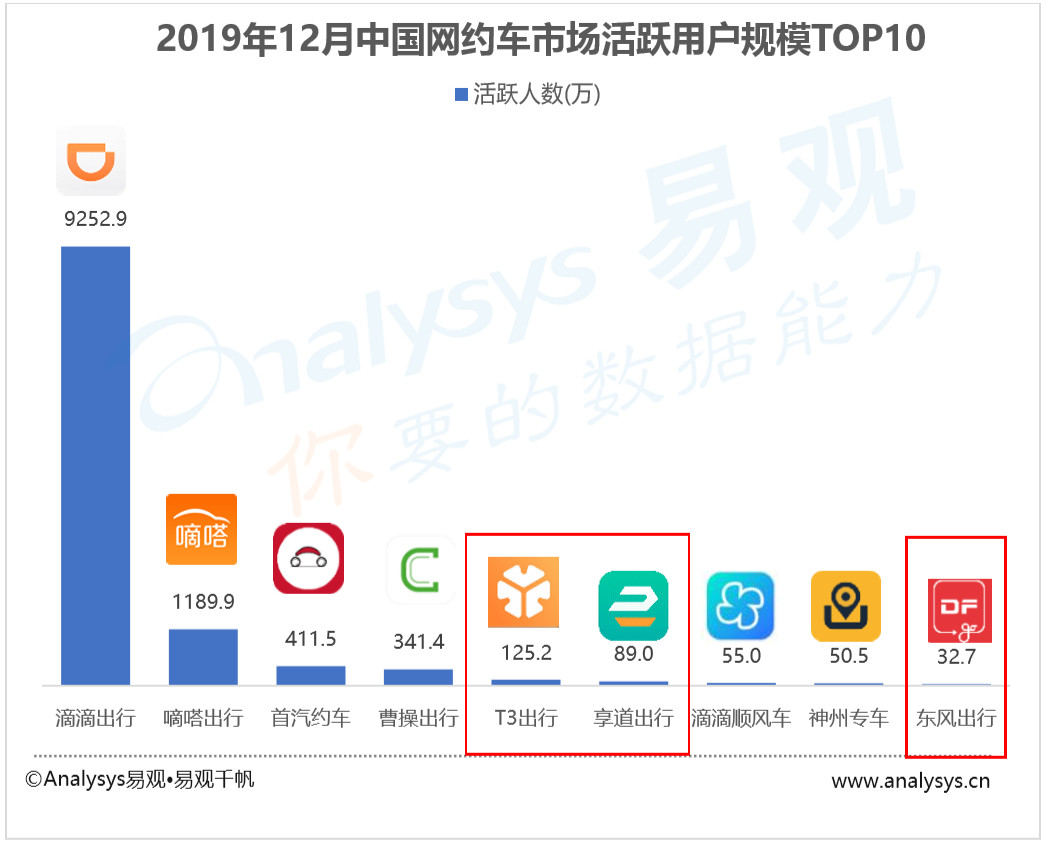

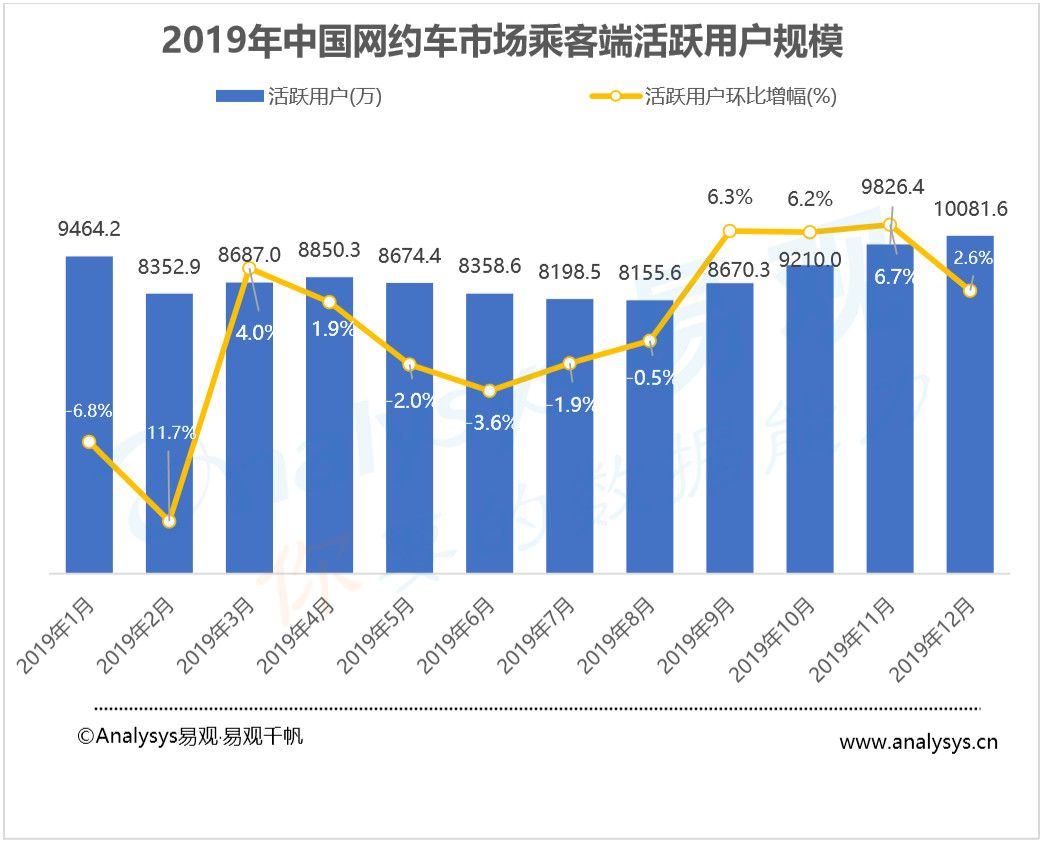

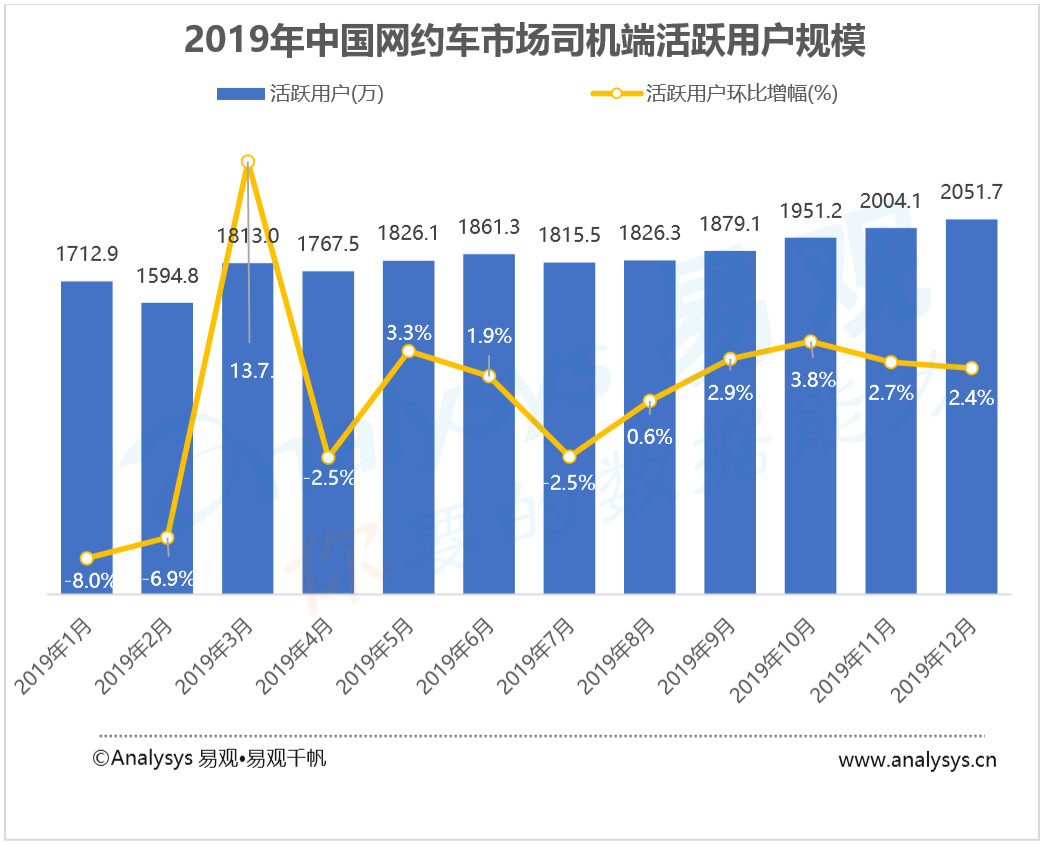

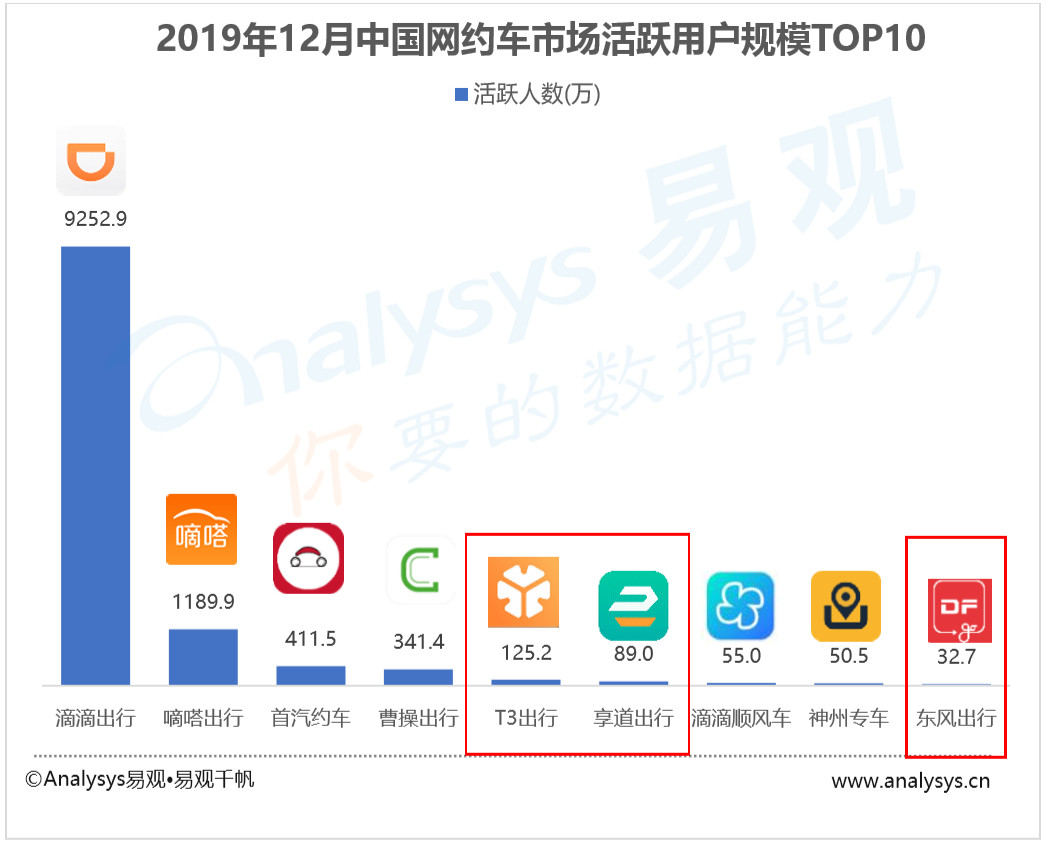

在活跃用户规模方面,根据易观千帆数据显示,截至2019年12月,中国网约车市场乘客端活跃用户规模为10081.6万,同比下降0.73%,但相比于年初1月份实现6.5%增长。此外,2019年12月司机端活跃用户为2051.7万,相比于年初增长19.8%。中国网约车市场活跃用户规模在波动中呈现回暖态势,表明网约车行业玩家正逐步调整并适应政策监管环境。在市场竞争方面,中国网约车市场保持“一超多强”市场竞争格局。滴滴出行凭借9252.9万用户规模,处于绝对的领先位置。独立专车APP中,首汽约车活跃用户规模最高,达411.5万。

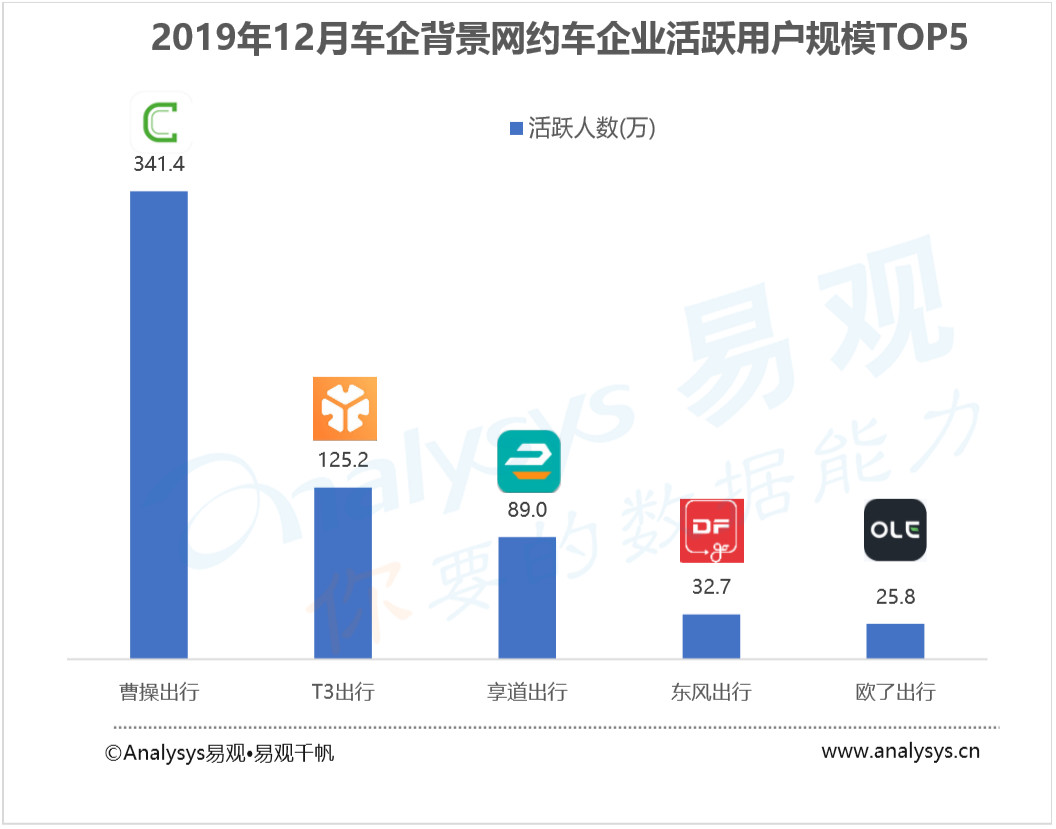

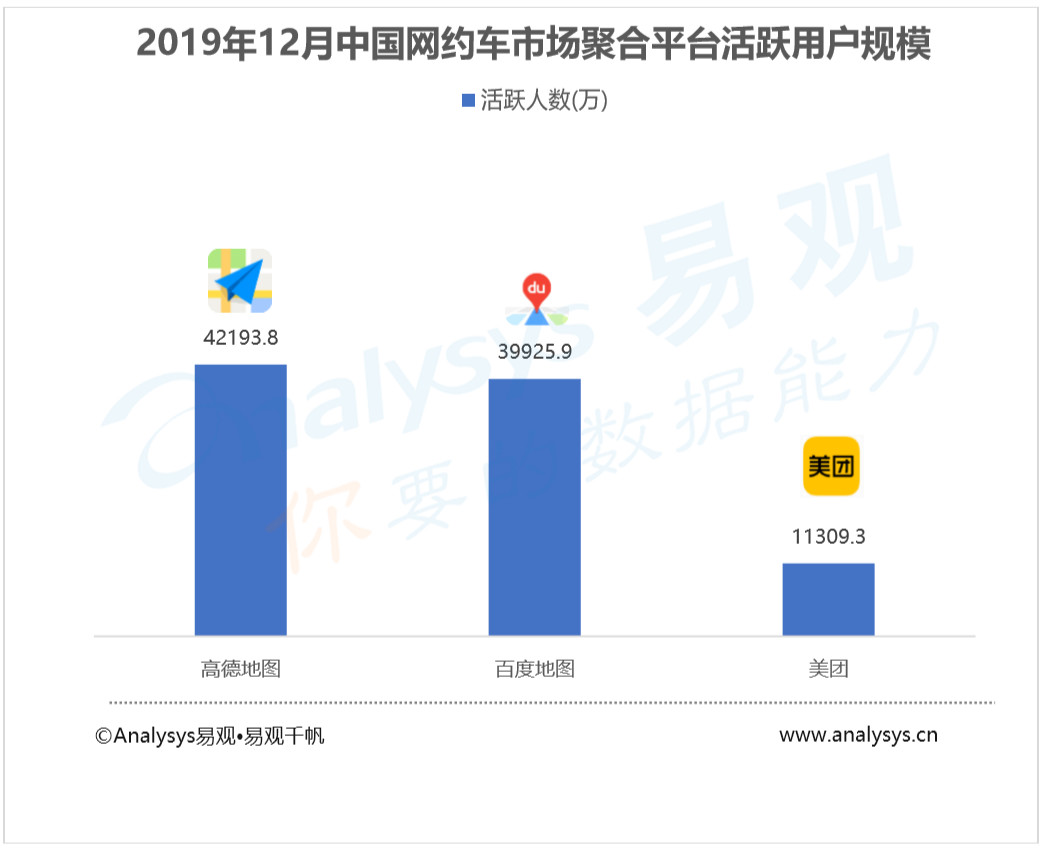

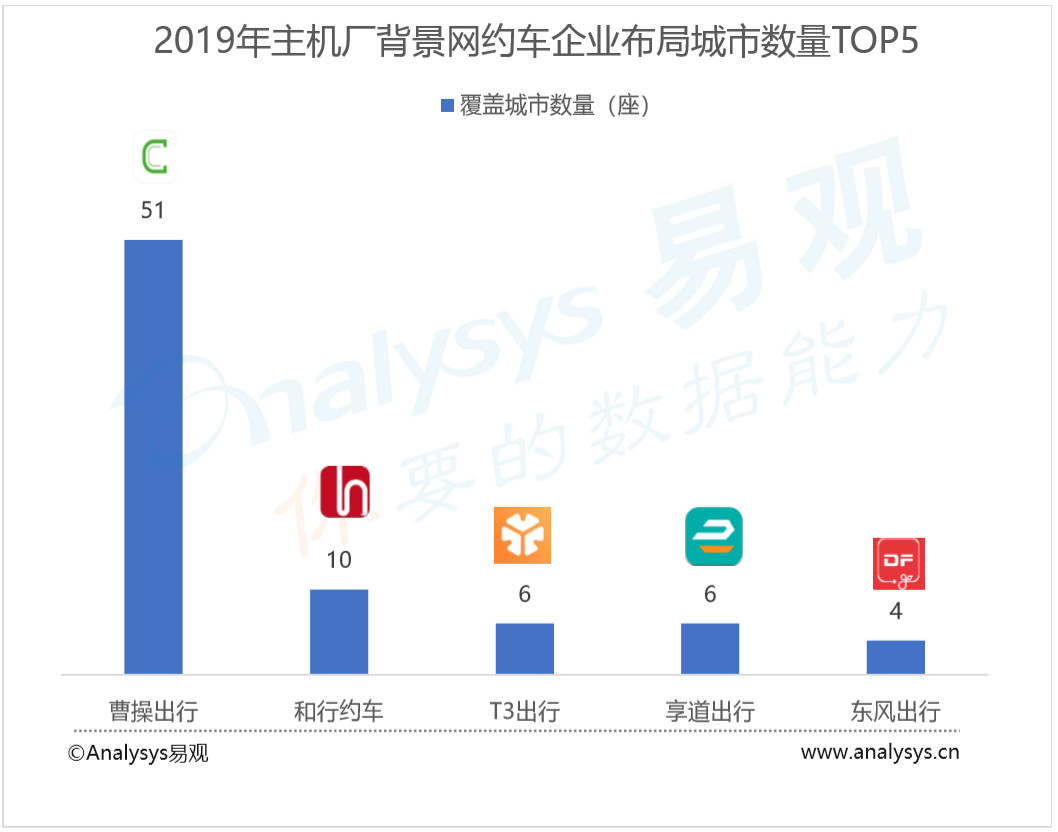

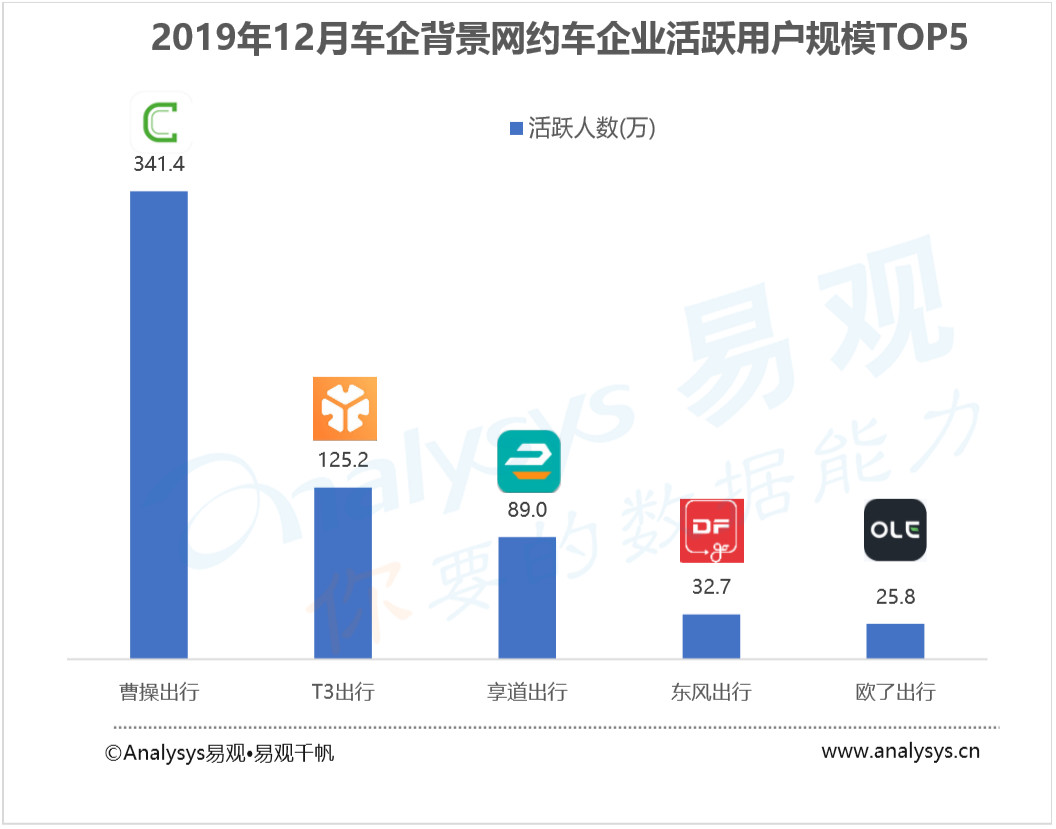

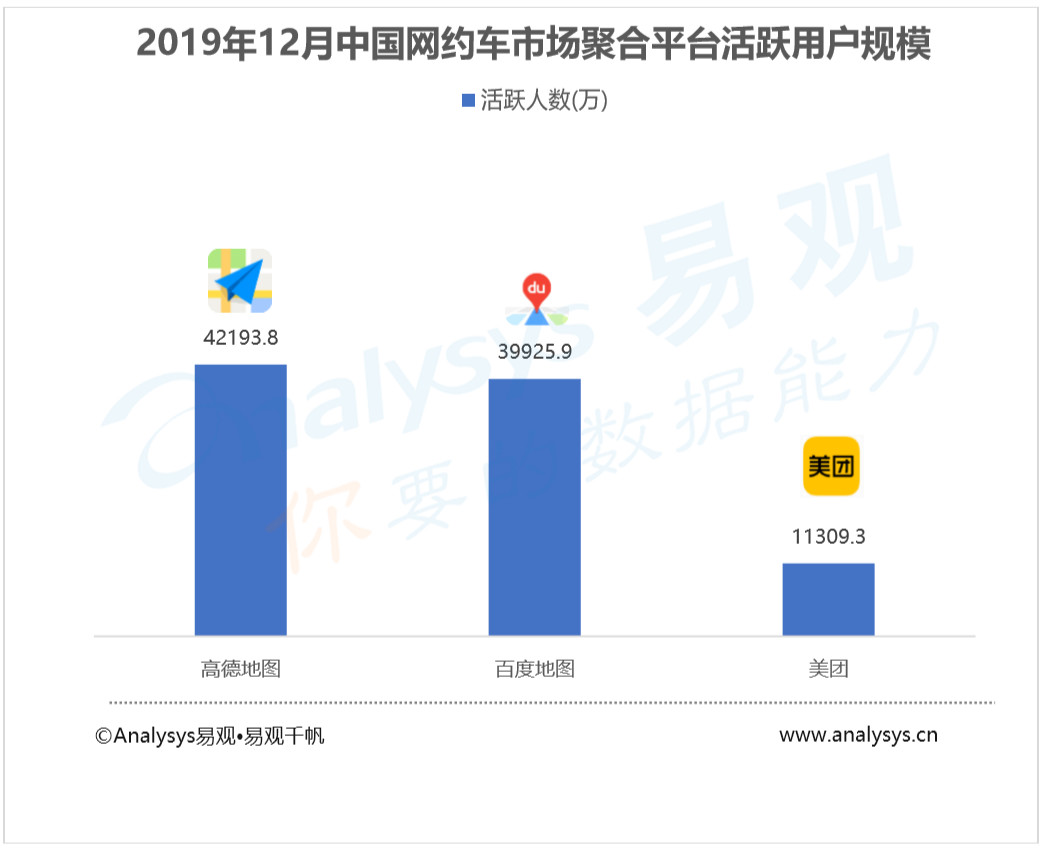

值得注意的是,2019年网约车市场腰部力量出现迭代。T3出行、欧了约车、东风出行等网约车市场新进入者,凭借较快发展速度,跻身网约车市场乘客端活跃用户规模TOP10榜单。而2018年度网约车前十榜单中的神州专车、斑马快跑等企业排名有所下滑。2019年12月中国网约车市场活跃用户规模TOP10除交易规模与用户规模呈现增长趋势外,2019年中国网约行业还在市场参与者、车辆升级、供给侧改革、商业模式创新等方面呈现以下新特征。| 新竞争者:主机厂扎堆网约车市场,高补贴下展现高用户增速自2018年底至2019年,T3出行、享道出行、东风出行、欧了约车、和行约车、耀出行、有鹏出行、如祺出行、旗妙出行等超9家主机厂背景网约车企业相继进入市场,探索转型出行服务商道路,为网约车市场发展注入新活力。作为网约车市场“新生儿”,这些主机厂背景网约车企业充分发挥自身在车源、牌照、本地网络等方面优势,同时选取“区域性+B2C+专车”的稳健发展策略。在市场定位方面,主机厂背景网约车企业依托B2C商业模式,对线下服务拥有较强垂直管控能力,专注发展高品质专车服务。在城市布局方面,主机厂背景网约车企业发挥政府资源优势,围绕主机厂或生产基地在地,进行区域性发展。2019年,和行约车、T3出行、享道出行成为新入局主机厂背景网约车企业布局城市数量前三名,呈现较快市场扩张态势。同时,主机厂背景网约车企业充分发挥车源优势,推动营运车辆定制化生产。以T3出行为例,目前T3出行打造了V.D.R安全防护系统,实现对车辆及司机的实时管理,实现危险情况主动预判,提高出行服务安全性。另一方面,主机厂背景网约车企业为弥补市场认知度不足劣势,通过高德地图等聚合平台导流,扩大流量渠道以快速提高订单量。同时,依托聚合平台成熟技术架构体系,主机厂背景网约车企业实现精准化供需匹配,提高派单效率,减少研发投入。2019年,新进入市场的主机厂背景网约车企业呈现亮眼运营成绩。活跃用户规模方面,2019年12月,T3出行,享道出行、东风出行、欧拉约车活跃用户规模达125.2万、89.0万、32.7万,跻身行业活跃用户规模TOP1O榜单。凭借高用户补贴力度,新进入市场主机厂背景网约车企业获得较快用户增长。2019年主机厂背景网约车企业布局城市数量TOP52019年12月主机厂背景网约车企业活跃用户规模TOP5尽管2019年成绩喜人,Analysys易观分析认为,2020年主机厂背景网约车企业将迎接用户持续增长与差异化服务等诸多考验。一方面,在新车销售市场整体低迷的大背景下,主机厂不会无限制地对旗下网约车业务进行资金投入。因此,2020年,在度过初入市场高用户补贴的“甜蜜期”后,主机厂背景网约车企业将面临持续保持高用户增长速度与高用户活跃度的挑战。另一方面,面对滴滴、首汽、曹操等强劲老牌专车品牌,专注布局专车市场的主机厂背景网约车企业也将迎来如何在高竞争、高同质化的专车市场中,提高自身差异化服务能力的考题。| 新服务重点:重视供给侧优化,推广拼车与顺风车服务,以解决打车难痛点2018年年末《网络预约出租汽车和私人小客车合乘安全管理的紧急通知》发布,各地监管机构全面清退不合规车辆及驾驶员,各地运力资源出现短缺。“打车难、打车等候时间长”成为社会讨论热点。根据2019年WAIC会议公开信息,全国网约车市场平均打车成功率不足75%。对此,网约车行业通过加强上游供给端布局,优化产品形式,创新商业模式等方式,不断适应网约车市场环境变化。2019年,网约车行业通过投资汽车租赁公司、或自建线下管理平台等方式,加强汽车租赁、司机招募环节话语权,进一步强化产业链上游运力资源供给能力。2019年,滴滴出行旗下小桔出行在全国7个城市设立租车交付中心,打击高利率“以租代购”等不法手段,以保障司机租车权益,提高司机平台忠诚度。与此同时,滴滴出行2019年与比亚迪、丰田汽车等主机厂共同投资建立汽车租赁公司,通过增加线下管理支点,达到加强线下人员资质审核与线下服务管理力度目的。此外,2019年拼车业务成为行业重点营销的出行产品之一。拼车服务通过多位行程路线相似用户乘坐同一车辆形式,使得运力资源得到高效利用,从而缓解打车难痛点。2019年12月,滴滴出行通过在全国26个城市上线“全民拼车日”优惠活动,吸引310万+乘客参与,其中68万乘客为首次使用拼车服务,实现拼车业务有效推广。同时,2019年更多行业玩家把握顺风车市场空窗期,大力布局顺风车业务。在遵守政策规定前提下,行业企业通过引入社会私人车辆方式,补充行业运力资源。2019年,哈啰出行、曹操出行分别在全国范围上线顺风车业务。截至2019年12月底,哈啰出行累计服务4000万乘客。同时,嘀嗒出行推出“5亿顺风金瓜分大行动”,以优惠方式提高平台顺风车用户活跃度。此外,2019年11月,滴滴出行全国18个城市重启顺风车业务,以严格准入审核、完善服务管理体系,受到用户欢迎。根据易观千帆,截至2019年12月底,滴滴顺风车独立APP活跃用户规模已跃升至55万。| 新商业模式:聚合平台模式走红,行业进一步追求运力资源规模化2019年面对打车难题,百度地图、高德地图、滴滴出行、美团点评等企业陆续上线聚合出行模式。聚合平台模式通过凝聚各方生态企业运力资源,有效提升城市单点运力密度,以达到减少乘客叫车等待时间目的。Analysys易观认为,聚合模式对于平台及加入平台的生态企业是双赢选择。对于聚合平台而言,区域性生态企业,特别是区域性B2C自营模式生态企业,可以快速补充其平台合规运力资源,同时缓解规模化扩张下由车辆成本带来的“重资产压力”。此外,对于加入平台的生态企业而言,聚合平台凭借过亿活跃用户流量优势,帮助其进行快速用户引流。Analysys易观分析认为,未来1-2年,网约车市场将呈现,“滴滴等头部企业以平台模式统领全国,B2C自营企业聚焦区域发展”的竞争格局。2019年12月中国网约车市场聚合平台活跃用户规模| 新营运载体:网约车行业加速电动化进程,网约车平台盈利能力有望提升2019年,中国网约车开启“车辆电动化”时代。滴滴出行宣布计划至2020年,平台投放超过100万辆电动汽车。此外,根据交强险数据,2019年纯电乘用车中营运性质车辆占比达35%,相比于2018年提升近20个百分点,出行服务已成为纯电网约车重要销售市场。政策导向是网约车行业加速“触电“的主要原因。2019年深圳、佛山等超10个城市发布网约车新政,要求新增网约车必须使用新能源车辆,大幅推动当地网约车动力结构升级。此外,纯电动乘用车车辆续航能力提升,成为网约车电动化重要推动因素之一。2019年,北汽、比亚迪、吉利等主机厂纷纷发力B端网约车市场,推出满足网约车营运需求的高续航车型。其中,以北汽EU5,吉利帝豪EV450为代表纯电车辆,凭借400公里以上续航性能受到网约车市场认可。营运车辆电动化将成为网约车企业提升自我造血能力利器。根据Analysys易观分析测算,在纯电车全生命周期,纯电动车相比于同等燃油车车型,日常营运成本(包括能耗成本与维修保养成本)可降低22%,并且完全抵消纯电动网约车15%的租赁费用上涨。因此,Analysys易观分析认为,网约车平台布局通过布局纯电网约车,可以在不影响司机收入的前提下,有效提升自身盈利能力。2019年,中国网约车市场整体交易规模放缓进入调整期,行业在商业模式、产品服务、供给能力等方面进行优化升级。预计2020年,在行业企业逐步适应新市场环境基础上,网约车市场将逐步回归增长快车道。