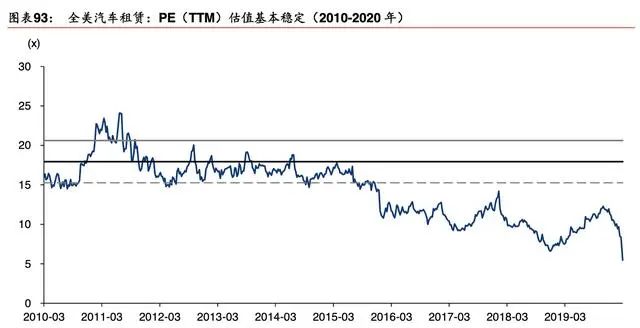

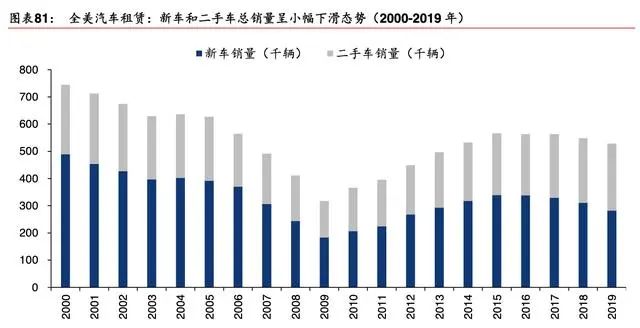

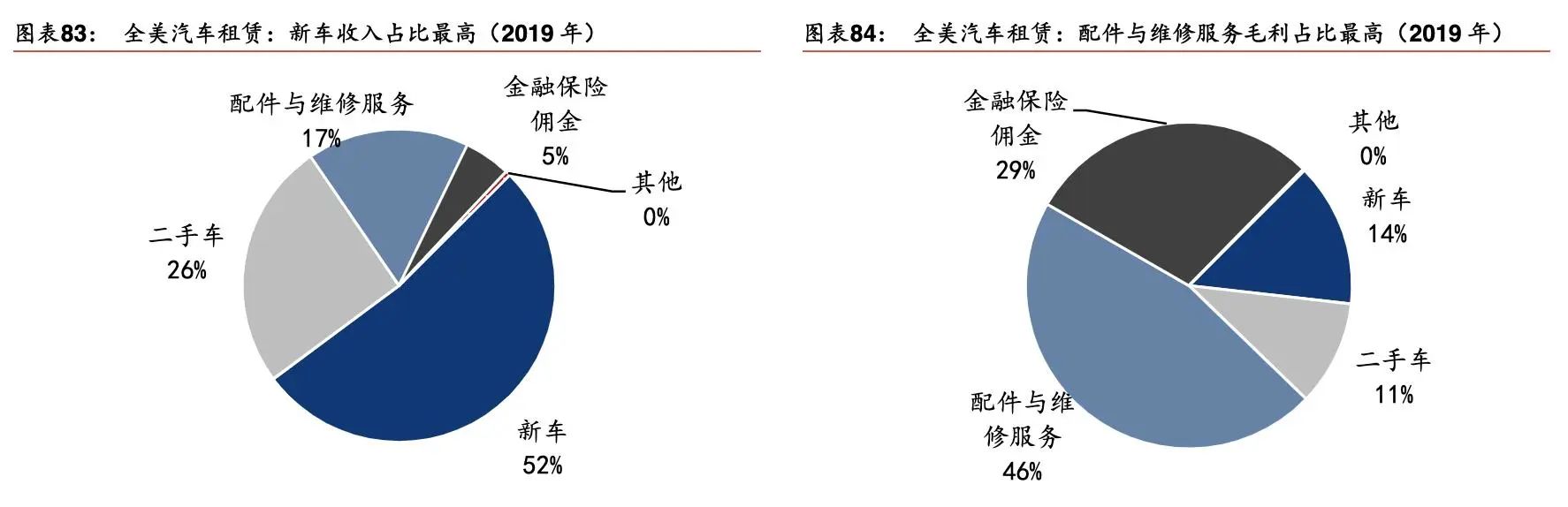

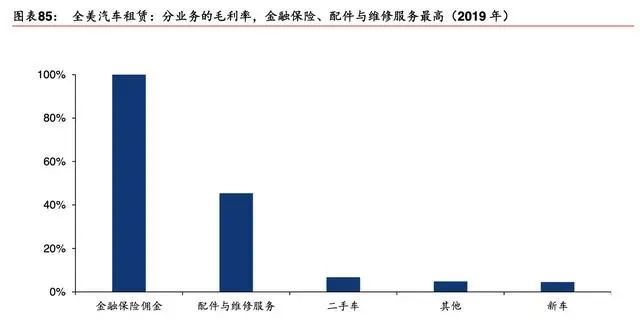

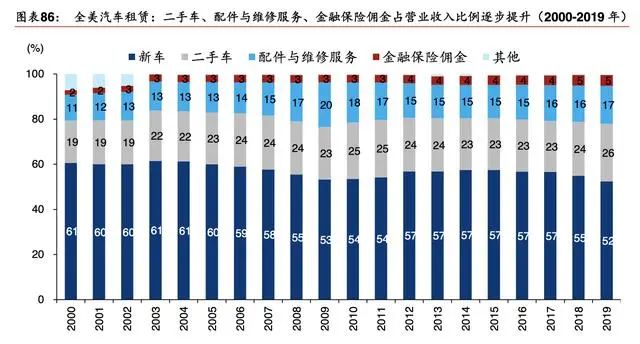

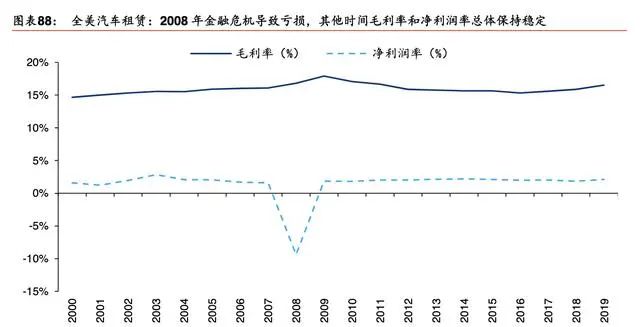

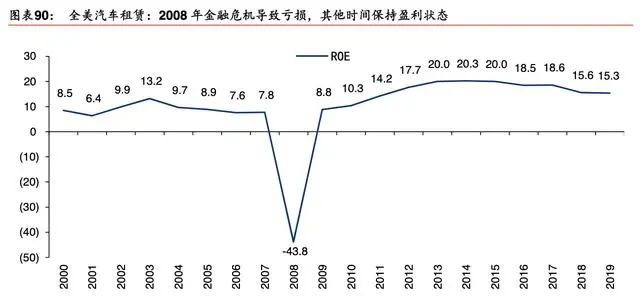

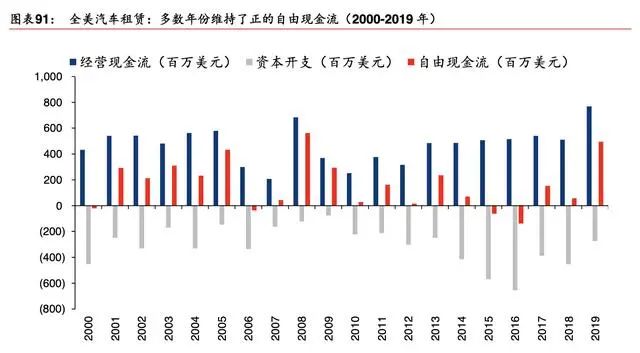

全美汽车租赁(AutoNation,股票代码AN.US)是美国最大的汽车经销商集团,主要从事汽车整车厂授权的汽车经销商业务,包括新车销售、二手车销售、配件销售与维修服务、金融保险代理等,与中国的汽车经销商即4S店模式基本相同。 截至2019年底,公司共运营231家经销商门店,基本覆盖大部分美国市场上的汽车品牌,包括豪华品牌以及中档品牌。 按照新车销售收入分,前几大主要品牌包括:丰田、奔驰、福特、通用、本田等。公司股价从1999年底的9.25美元上涨至2019年底的48.63元,20年间的总回报为426%,年化股价涨幅为9.1%(同期标准普尔500指数上涨120%,年化涨幅为4.2%)。1999-2019的20年间,美国市场新车年销量正常情况下维持在1,700-1,800万辆之间,市场总需求几乎没有增长。 AutoNation作为最大的汽车经销商集团,其总收入和利润规模也没有显著提升。股价上涨的主要原因是,公司在过去20年总体维持了较好的现金流和自由现金流,并通过股票回购的方式直接回馈股东,使得股价有了较好的表现。 过去的20年中,全美汽车租赁的绝对规模并没有显著提升,某些指标还有一些收缩。总店面数量从2000年的276家,逐步下降到2019年的231家,与美国市场经销商数量下降的趋势一致。 如果按照店面数量来计算,全美汽车租赁在2018年占全美授权经销商总量的1.4%左右。总体而言,美国的汽车经销商市场非常分散。从汽车销售总量来讲,过去20年,新车和二手车都呈现小幅下滑的态势。 从单店的角度来看,平均每个店面的年新车销量2010-2019年间明显低于2000-2009年,但单店平均二手车年销量,前后两个10年无显著变化。总营业收入在过去20年也无明显增长,2000-2009年呈下跌趋势。金融危机之后,其汽车总销量和营业收入从底部恢复增长。 2019年,公司主要收入来自于新车销售(占比52%),二手车销售(26%),配件与维修服务(17%)以及金融保险佣金收入(5%)。 从毛利的贡献来说,配件与维修服务贡献最大,接近一半(46%),其次为金融保险佣金(29%),新车销售(14%)以及二手车销售(11%)。从利润率来说,金融保险佣金收入为纯利润,毛利率100%。其次是配件和维修保养服务,毛利率较高,2019年为45.5%。 汽车销售由于单价高,市场竞争较为激烈,因此毛利率不高,分别为6.7%和4.5%。二手车销售毛利率比新车高的主要原因包括: 1)二手车是非标准化产品,经销商和消费者之间存在价格信息的明显不对称; 2)总需求不强,新车销售市场竞争比较激烈,经销商不得不提供较大的折扣来促进新车销售,导致新车销售利润率较低; 3)汽车经销商可以通过整备翻新二手车的形式,大幅提升二手车的售价,从而提升毛利率。零配件销售与维修服务利润率较高的原因包括: 1)经销商向消费者收取了较多的服务溢价; 2)零配件的销售从批发到零售,有比较高的差价; 3)汽车保养以及故障维修等服务有较强的信息不对称性,普通消费者总体处于较弱势的地位。 虽然在过去的20年中,AutoNation的汽车销量以及收入无显著增长,但是业务结构发生了明显变化,高毛利的配件与售后维修服务、金融保险等占比显著提升,弥补了来自于新车销售利润率下滑的压力,对利润和现金流起到很好的支撑作用。 毛利率最高的金融保险佣金收入,收入占比从2000年的2%逐步增长至2019年的5%。配件与维修服务占销售额的比例,同期从收入的11%增加至17%。 二手车销售占比也有明显的提升,同期从19%上升至26%。收入结构的变化,也使得利润结构变化明显,经销商的主要利润来源,从以前的新车销售,逐步转变为非新车的服务业务,包括配件与维修服务、金融保险佣金。 1999年,新车销售、配件与维修服务、金融保险佣金贡献的毛利分别为35%、33%和14%,但2019年其占比变化为14%、46%和29%。利润来源的主体发生了明显变化。 除了爆发全球金融危机的2008年,AutoNation在过去20年基本保持了盈利状态,利润额总体呈周期波动状态。2000-2019年每年平均归母净利润2.79亿美元(扣除2008年亏算的话则为3.6亿美元),净利润率平均为1.4%(扣除2008年亏算的话则为2.0%)。 2000-2007年,公司平均ROE为9.0%。金融危机之后的2009-2019年,平均ROE提升至16.3%。在利润率没有明显改善和利润没有大幅增长的情况下,ROE提升的主要原因是公司每年用现金大量回购股票,回馈股东的同时提升了ROE水平。 在过去20年中的大部分年费,公司实现了正向的自由现金流,使得公司有能力和资源通过分红和股票回购的形式来直接回馈股东。 公司采用股票回购而不是分红的方式,主要原因是因为分红需要缴税,对股东来说是额外的成本。2000-2019年,公司累计股票回购金额为77.6亿美元,是合计归母净利润55.9亿美元的1.37倍。 我们认为,公司在收入、利润没有显著增长的情况下,通过良好的运营管理实现了较好的自由现金流,通过股票回购的方式给股东创造了较高的投资回报,是推动公司股价上涨的主要原因之一。 2010年以来,公司的平均PE(TTM)水平约为17.9x。2015年以来,公司估值水平有所下降,主要原因是美国新车销量2015年短期见顶,2016年开始下滑,导致市场对公司收入和利润增长的前景有所担心。一、全美汽车租赁:用稳定现金流为股东创造价值

二、全美汽车租赁:过去20年规模无增长

三、全美汽车租赁:卖车导流,服务赚钱

四、全美汽车租赁:经营结构改善明显

五、全美汽车租赁:股价上涨的驱动力来自哪里?

六、全美汽车租赁:公司估值2016年后稍下滑