图片来自“视觉中国”

最近出差比较多,到处走走的好处是,你会接收到一些固定生活圈以外的新信息。比如,我最近就明显发现跟汽车金融相关的门店、广告多了很多。再说回自己的新金融行业,汽车金融似乎也是近一年以来风头最劲的细分领域。

一方面,传统银行、汽车金融公司在这个行业里深耕多年,尽管外表看起来低调到尘埃里,但是市场规模和利润增长却让大部分人望尘莫及;另一方面,这两年新金融公司大举“进攻”这一市场,一时间成百上千家公司涌入了包括新车、二手车、车险等诸多领域。

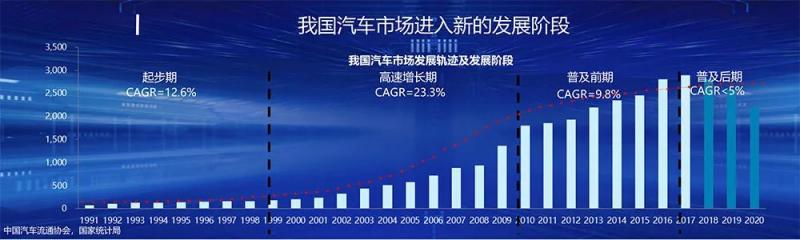

许多人对于汽车金融的认知都始于认识到这是一个巨大的市场,高速增长的汽车保有量和偏低的汽车金融渗透率。整个行业发展到现在,大有格局初定的意味:早期参与者中的商业银行、汽车金融公司优势依然明显;后进入者中的互联网流量巨头、汽车金融创业公司也是来势汹汹。

我一直没有机会系统研究汽车金融,但陆陆续续跟不少相关的创业者朋友、VC有过一些交流,也在持续关注该领域。今天早上看到互联网投研平台爱分析发布了一份“中国汽车金融企业估值榜”,里面有一些有意思的数据和信息跟大家分享一下。

榜单前十名一览

上榜的25家公司被分为6大类,涵盖了新车金融、二手车金融、库存融资、车险和车抵贷等细分领域,上榜的最低门槛是5亿元,估值最高的公司则达到了300亿。

如果单从数量上来说,这个榜单的覆盖范围可能还是比较小的,但其中也不乏一些有价值的信息:

在估值上,互联网+汽车金融的新金融公司已经超越了传统的汽车金融公司。比如,易鑫集团以300亿的估值力压上汽通用汽车金融,神州买卖车的估值也远远超过奇瑞徽银。与此同时,从2017年初至今短短半年时间,第一车贷、大搜车等都十几家公司获得了融资且金额很高,资本的肯定本身就足以说明一些问题。

因为汽车金融的性质决定,即便互联网化还是不可能完全脱离线下。所以有一个很有意思的趋势是:原本在销售端的汽车公司或经销商都在努力切入金融业务,而原本做金融业务的公司则开始卖车,它们在模式上似乎有着趋同的趋势。

1、最近一年多的时间里,汽车金融频频受到资本的热捧。尤其在新金融行业资本遇冷的大环境下,这种对比则更为强烈。

今年年初,第一车贷在一个月时间内完成了两轮共5亿人民币的融资;4月,大搜车完成了1.8亿美金的D轮融资,而这个时间距离上一轮蚂蚁金服的C轮融资刚刚过去不过5个月;而易鑫则在5月份刚刚完成了40亿人民币的融资。

资本向来是嗅觉最为敏感的逐利者,融资频次和额度的增加是说明这个市场有潜力和价值的最佳注脚。

榜单上的第一名和第二名,都是非常具有代表性的从事汽车金融业务的公司,前者是目前发展最为迅猛的互联网+汽车金融的服务提供商之一,后者则是国内目前营收和利润规模最大的持牌汽车金融公司,两者难免被拿来比较。

如果单从交易规模和利润来看,上汽通用汽车金融公司的数据已经非常惊人。

资料显示,上汽通用2016年销量近400万辆,上汽通用汽车金融完成零售合同82万笔,零售金融渗透率达到20%,盈利超过22亿,过去两年营收增速都在20%左右。而且作为一家持牌机构,资金成本只有大约3%,在新车交易方面可以说是很难有竞争对手了。

相比之下,所有的汽车电商加起来新车的成交量都不一定能达到这个数字。但是传统汽车金融公司的弱点在于入口单一、天花板明显,只能在有限的渠道里为自己品牌的汽车提供金融服务。

而流量、入口、平台化向来是互联网巨头的优势,搭载于互联网入口上的汽车金融平台就像一个接口,可以不断增加新车交易、二手车交易、车险、汽车租赁、车抵贷等各种服务,而每一种服务都可以带来额外的收入和利润。尤其是像易鑫自己以及背后的易车都在不断收购产业链上下游的公司,就可以切入更多的场景,提供更多服务。

模式和路径的不同也从某种程度上解释了估值的问题,传统汽车金融公司的实力和积累并不弱,而且增长迅猛。但是,互联网带来了更大的想象空间也是不争的事实。

事实上,那些从交易切入想要涉足金融业务的公司们大体上都是这个思路。

比如我们之前聊过的二手车电商们(传送门:《被逼到墙角的二手车电商们,能否复制蚂蚁金服的成功?》),都在2017年将金融业务作为自己的重要战略之一。因为平台本身有流量和入口,而且累计了一定量的交易数据,只要能够找到成本相对低的资金、拿到相关牌照,做金融业务只是时间问题。

而且从目前市场披露的情况来看,车贷仍然是一个相对优质额资产,资金方的合作意愿很高。比如之前优信二手车与微众银行的合作、人人车与民生银行信用卡达成合作,此外,基于汽车金融资产的ABS发行也有了一定规模。

2、做汽车交易的平台在努力切入金融,而原本做金融业务的公司却纷纷开始打起了卖车的主意。

以二手车金融业务为例,数据显示,目前独立二手车经销商占据了二手车交易80%以上的市场份额,而且行业分散,数量众多,规模参差不齐,有年营业额超过2000万的大经销商,也有年营业额在100万以下的小经销商。其中小车商,也就是所谓的黄牛占绝大多数,雇佣工人数在3人以下的经销商大约占了66%。

因此,即便是优信、瓜子这样具备线上流量的公司,线下的布局依然很重,更何况是其他创业公司,他们必须与这些小车商建立长期、有效、密切的合作,才能保证业务的稳定增长,还有一些则干脆自建门店,切入更上游的交易环节。

再比如,一些从事新车金融业务的公司也选择了从线下布局。例如榜单上的神州买买车和花生好车,他们主要通过融资租赁的模式提供新车金融服务,布局三四线城市市场。

不过这种虽然表面上是金融服务,但实际上从拿车到销售的流程与新车销售几乎没有区别,同样需要线下看车、交易,只不过他们进入的地区都是4S店相对覆盖不到的地方。从某种程度上说,这种模式下新车销售是目的,而汽车金融只是一种手段而已。

而且对于这些提供汽车金融业务的公司来说,自己掌握线下资源和销售出口还有另外一点好处,那就是门店也可以变成另外一种平台式的“接口”。

一个从业者朋友告诉我,其实在线下开设一家门店的成本是相对固定的,不过是租金和人力成本,但是增值的业务确实可以叠加的。比如做新车销售的门店,同样可以增加二手车业务、车抵贷业务,如果难道牌照也可以代销保险等等。

说到这里,有没有发现一个有趣的现实:从交易到金融和从金融到交易,两种模式在越走越近。上游的公司想要拓展到下游去,下游的公司努力到上游去争夺主导权。

或许,他们现在还没相遇,因为各自的布局还没有完全展开,又或者因为他们涉足的地域还没有完全重叠。但是,如果有一天他们狭路相逢了,结果会如何呢?